Con las subidas de tipos de interés, los inversores cambian posiciones en materias primas por el mercado financiero

Como cada mes, gracias a Álvaro Sánchez y Elanco, presentamos la previsión del mercado de materias primas para nutrición animal del mes de junio.

China no termina de arrancar

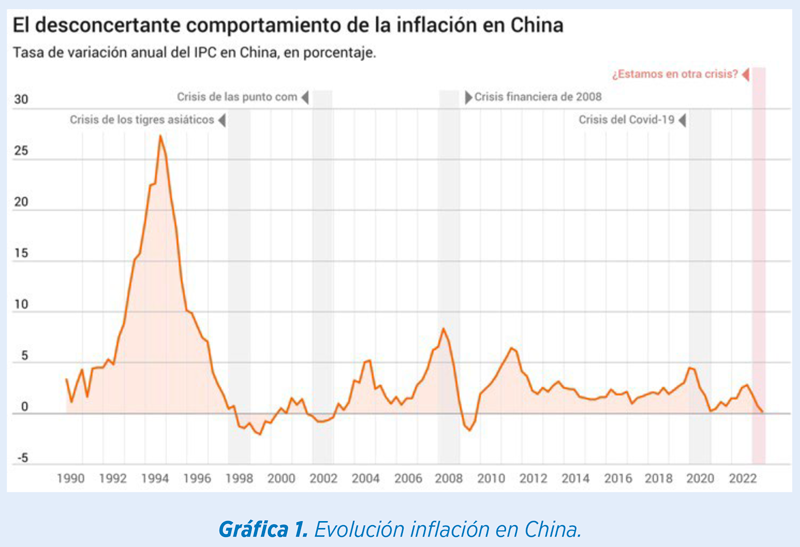

La inflación en China se comporta como si el mundo ya hubiera entrado en recesión. Su economía se encuentra en plena reapertura después de un 2022 marcado por el COVID y los férreos confinamientos. Tras un año para olvidar, este 2023 estaba llamado a ser el año de la gran recuperación China, sin embargo, algunos datos están generando desconcierto en el gigante asiático y en la economía global.

El más evidente es la inflación que, contra todo pronóstico, cayó al 0,1% interanual y se mantuvo en territorio negativo en términos intermensuales. El IPC chino se está comportando como si el mundo ya hubiera entrado en recesión, pese a que los datos globales del PIB y los PMI no dicen eso, ni mucho menos.

La debilidad de la demanda externa e interna está llevando a los precios chinos a seguir el patrón de pasadas recesiones, mientras el Banco Popular Chino busca fórmulas agresivas (rebajas de impuestos, cheques a familias) para reanimar la economía interna sin depender tanto del tirón del exterior.

España datos económicos positivos

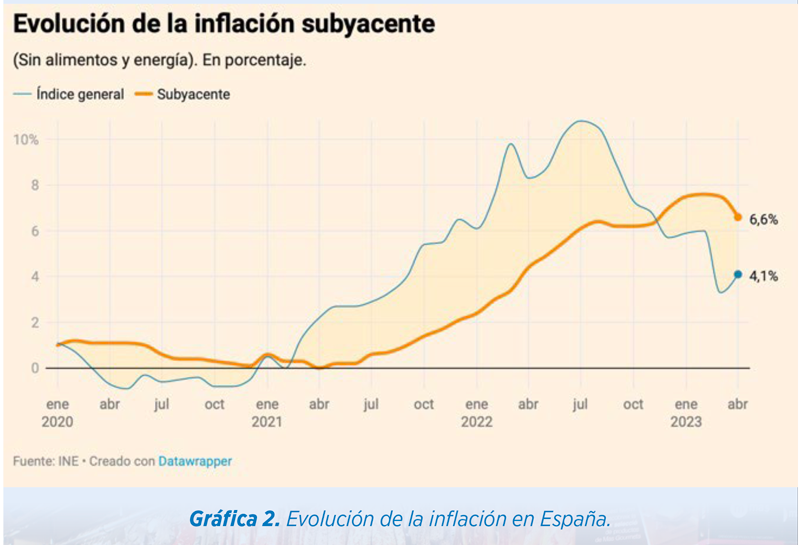

España presume de buenos datos relativos con respecto al crecimiento económico y con un PIB por debajo de la media de los países europeos. Es cierto que sufrimos un decrecimiento mayor tras el impacto del Covid, que aún estaríamos en crecimiento negativo si cogemos 4/5 años de serie histórica y que hemos dependido demasiado de las ayudas europeas, pero ahora debemos invertir correctamente para solidificar este crecimiento.

Otra buena noticia es el decrecimiento del coste de los alimentos. El IPC repuntó en abril (4,1%) pero los alimentos suben 3,6 puntos menos. El precio de los comestibles se modera hasta el 12,9%, el mayor alivio en un solo mes. La inflación subyacente también mejora, hasta el 6,6%, nueve décimas menos que en marzo.

Situación Mar Negro

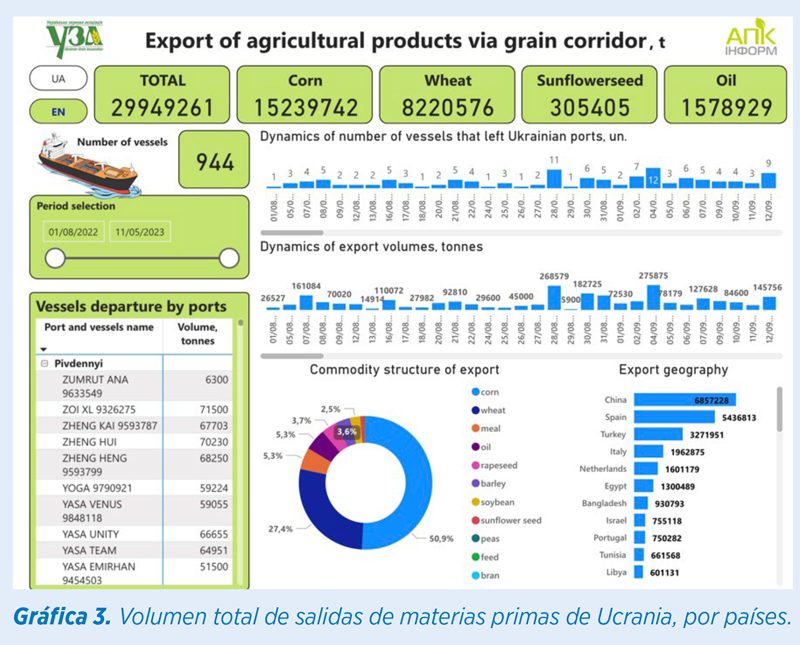

El presidente turco, casi al límite de la fecha de renovación, pudo confirmar una nueva prórroga de 60 días, hasta el próximo 18 de julio, para la exportación de grano desde Ucrania por el Mar Negro.

En paralelo, el presidente ruso, Vladimir Putin, ha encargado a su gobierno la creación de un corredor de grano para incrementar las exportaciones a China. El objetivo del acuerdo, que debería estar preparado el próximo 1 de octubre, es incrementar la producción de grano en Siberia y en las regiones más orientales del país. Uno de los principales eslabones del nuevo Corredor de Cereales Terrestre Rusia-China sería la terminal de grano ya existente en la región de Zabaikal, que limita con China y Mongolia.

Esta terminal ferroviaria, en funcionamiento desde septiembre 2022, es considerada la primera de su clase en el mundo y tiene capacidad para 8 millones de tm de grano. Además, elimina el problema del ancho de vía entre ambos países y cuenta con un sistema de seguimiento de los suministros de grano.

Mientras tanto, el volumen exportado a través del acuerdo con Turquía ha permitido ya expedir casi 30 millones de tm de cereal ucraniano a través del Mar Negro, siendo España el segundo país más beneficiado con casi 5,5 millones de tm.

Fondos de inversión

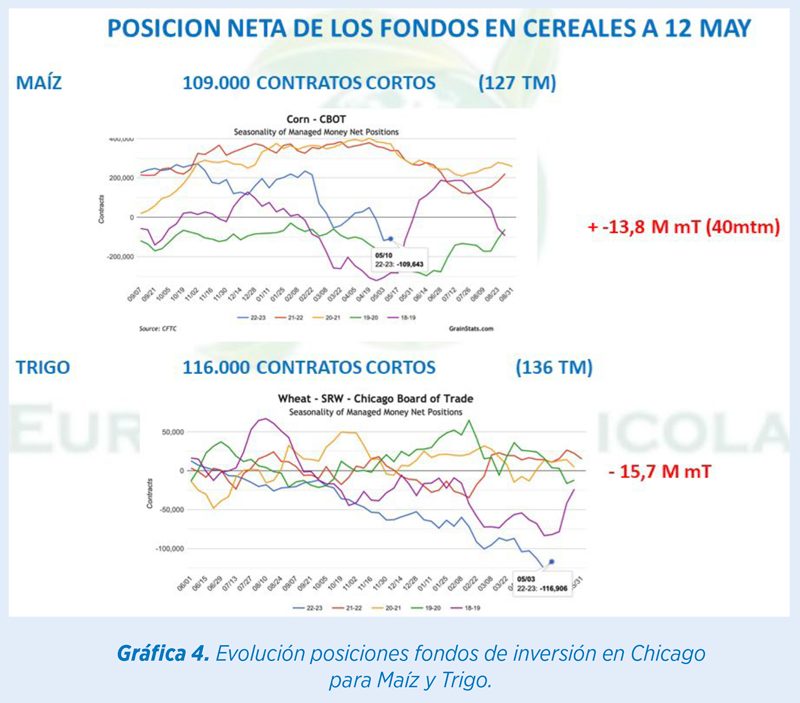

Los precios de los granos mundiales han cogido una importante tendencia bajista en las últimas semanas. Dos motivos principales se encargan de ello:

- Por un lado, las previsiones de buenas cosechas, que permitirán durante este 2023 y 2024 recuperar stock de seguridad mundial unido a un descenso de consumo global por la destrucción de demanda con los precios tan elevados que hemos visto desde 2020 hasta el primer trimestre de 2023.

- Por otro, tenemos un movimiento muy importante del dinero especulativo que ha abandonado las largas posiciones sostenidas sobre materias primas durante ese período. Hemos pasado de más de 200.000 contratos largos, por ejemplo, en Maíz, a los 130.000 contratos cortos de esta pasada semana, lo cual supone una menor posición de casi -54 millones de tm.

¿Cuántos €/tm pueden haber impactado en el precio de las materias primas? Es difícil definirlo, pero sin duda tuvimos maíz en 400 €/tm y hoy estamos trabajando con precio por debajo de 240 €/tm para el período agosto-diciembre 2023. Sin duda, un impacto importante.

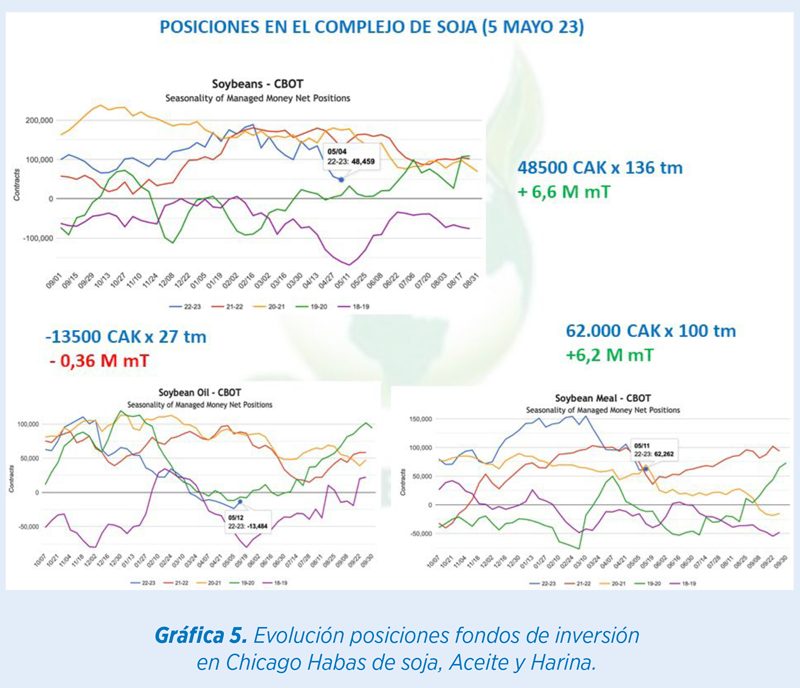

En el complejo de Soja el que más está presionando a la baja es el aceite. Tanto en habas como en harina continúan largas las posiciones, pero seguirán vendiendo.

Principales granos mundiales

TRIGO

TRIGO

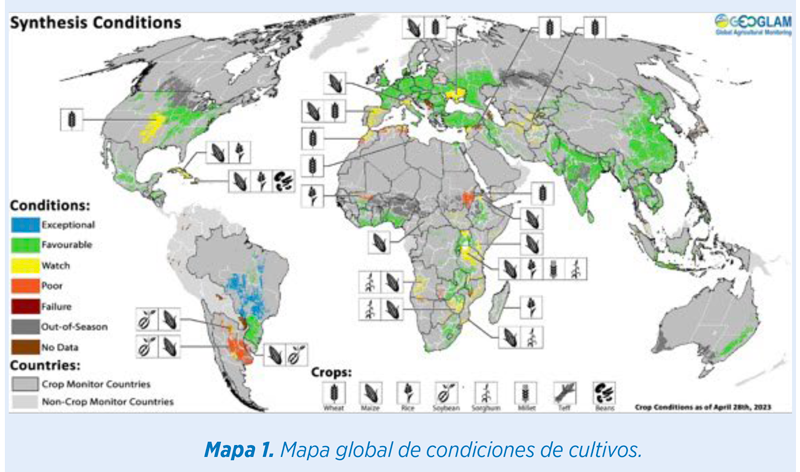

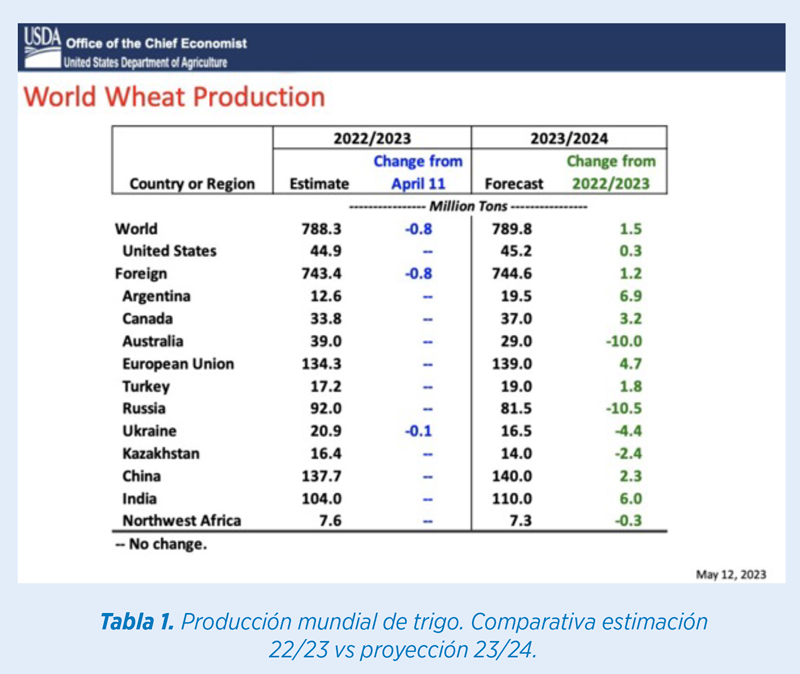

La producción mundial de Trigo para la campaña 23/24 será muy similar a nivel mundial con cambios en algunas regiones, según ha publicado el departamento de agricultura de Estados Unidos.

El déficit que puede tener Australia de -10 mtm está justificado por el efecto climatológico “El Niño”, así como Rusia, también con -10 mtm., sobre una estimación de la presente campaña donde puede estar contabilizando parte del grano ucraniano. Se verá compensada con una recuperación en Argentina, hacia una cosecha normal, India y la Unión Europea.

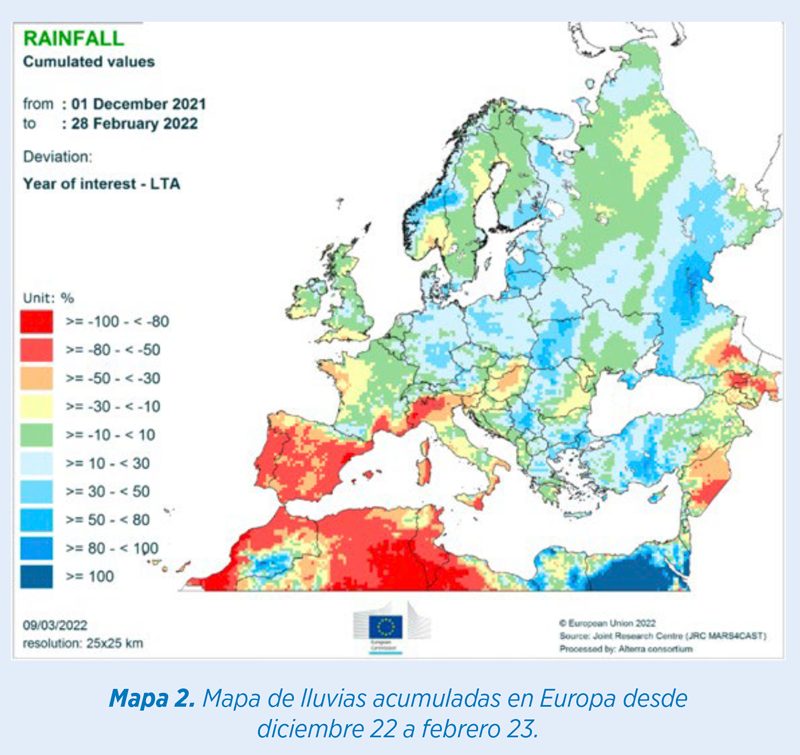

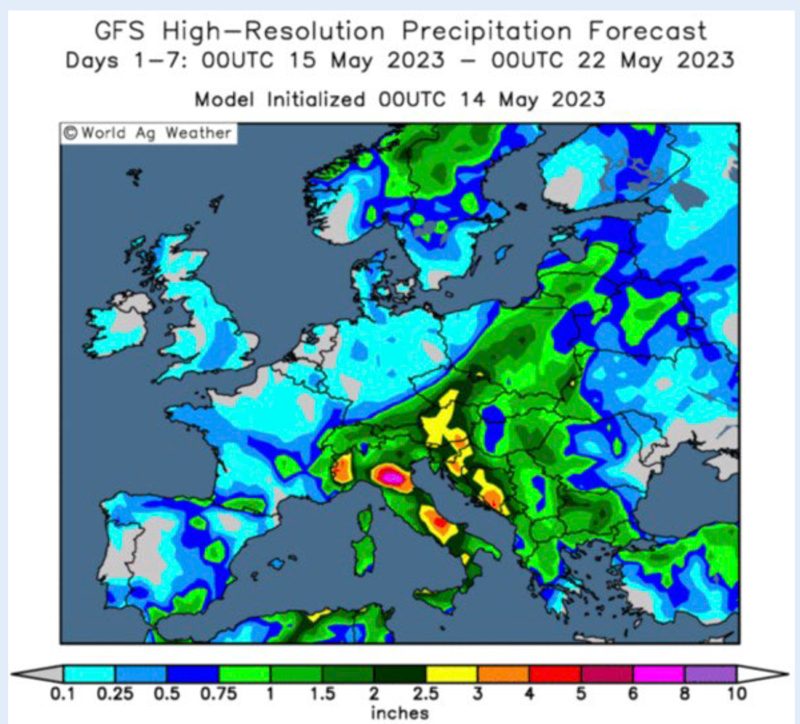

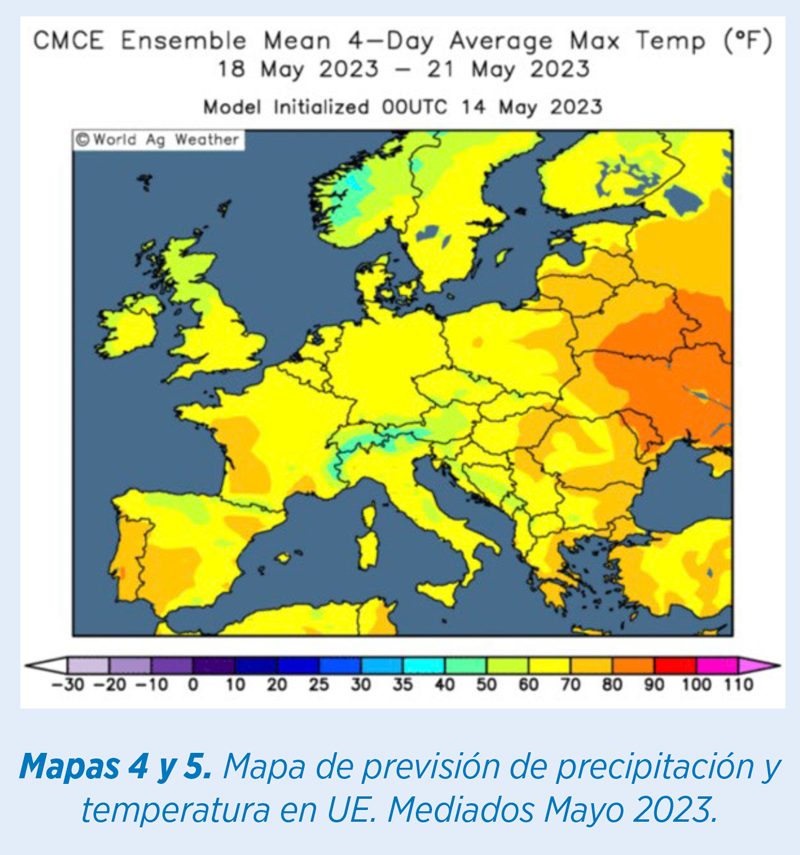

Europa ha tenido durante todo el ciclo productivo un nivel de pluviometría muy correcto y con unas temperaturas que están favoreciendo también ahora el correcto granado de la planta. Con la excepción clara de la Península Ibérica, que ha tenido una sequía extrema que está afectando drásticamente a los rendimientos de producción.

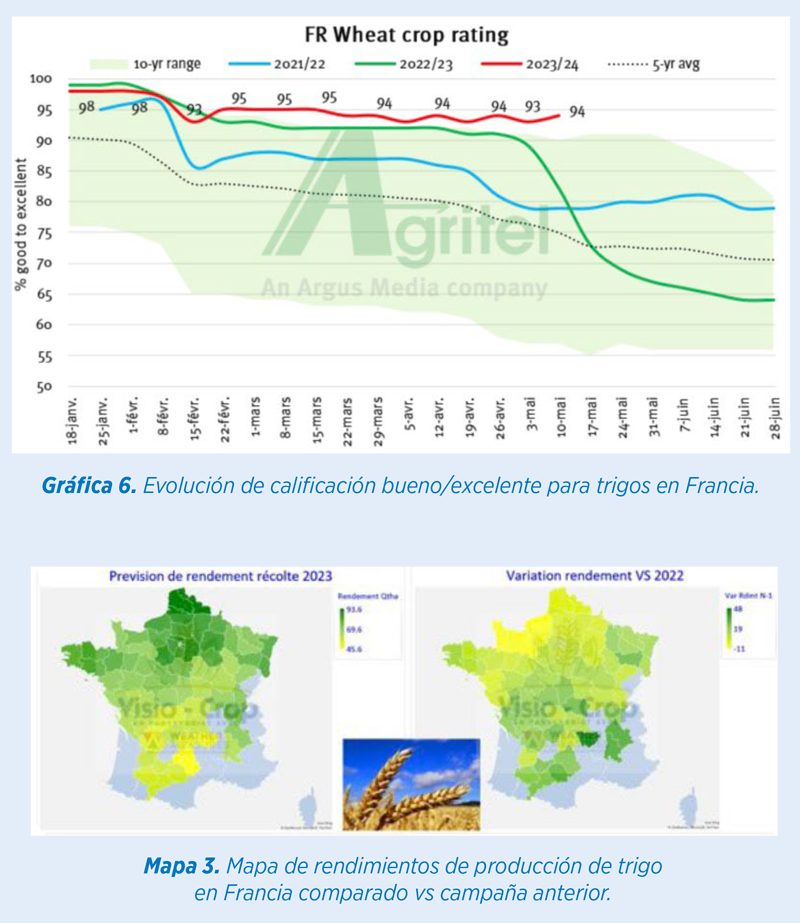

En Francia, especialmente bien las cosechas con un estado del cultivo Bueno/Excelente en un 94% por encima claramente de los años anteriores. Sin duda, un dato positivo para la oferta fluida de mercancía para la cornisa Sur-Pirenaica y en especial para los trigos de calidad harinera.

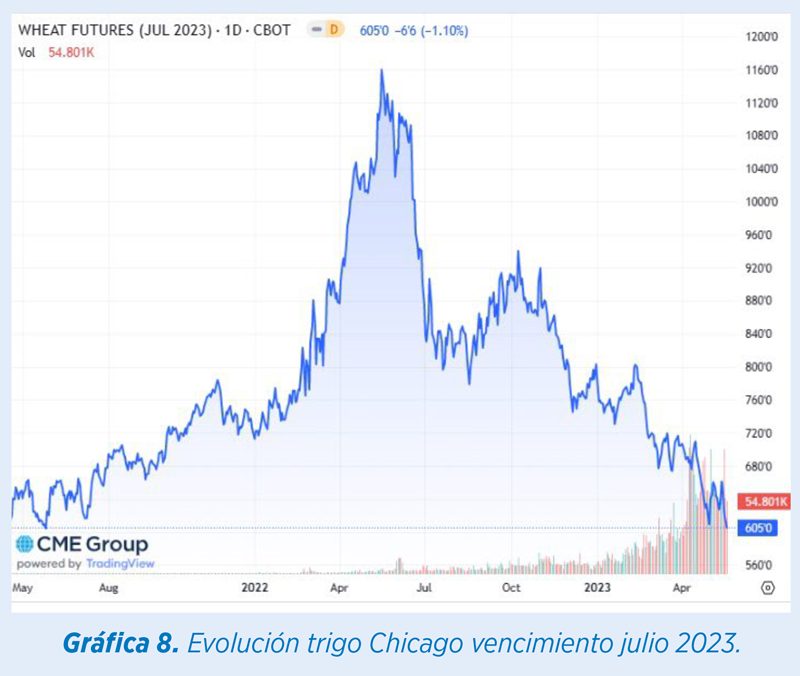

Con estos buenos datos unido a una posición más corta de los fondos en Chicago, el precio del trigo ha continuado bajando, situándose los remplazos en puerto grande peninsular por debajo de los 250 €/tm salida de almacén. Esto reduce el diferencial con la cebada a un mínimo de 5/8 €/tm por encima, lo cual sin duda continuará presionando al precio internacional de esta.

La cotización de Matif ha bajado -20 €/tm vs el mes pasado, según vemos en el gráfico. Chicago se sitúa en niveles de verano 2021.

Estos precios de reemplazo de puerto para trigo, cebada y maíz, sin duda marcarán los precios máximos a operar por los productores y comercializadores nacionales con el cereal del interior peninsular.

MAÍZ

MAÍZ

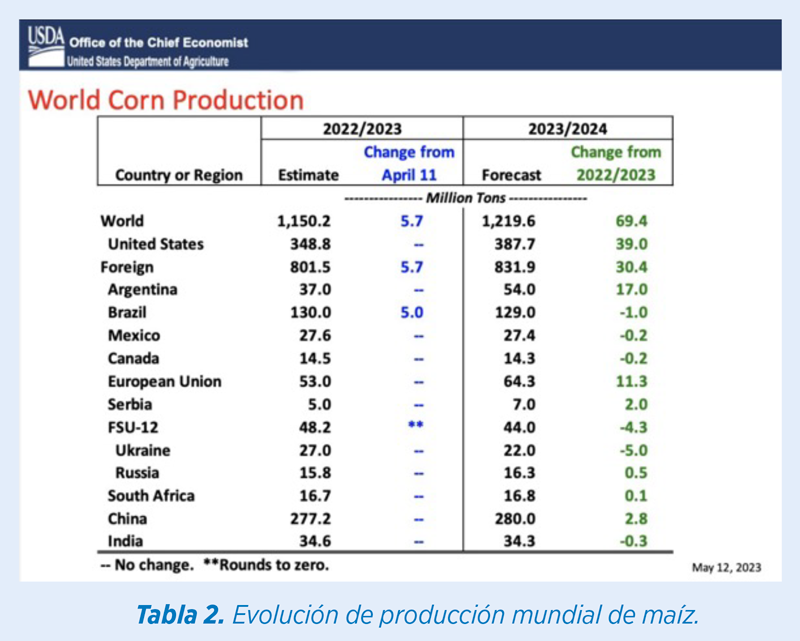

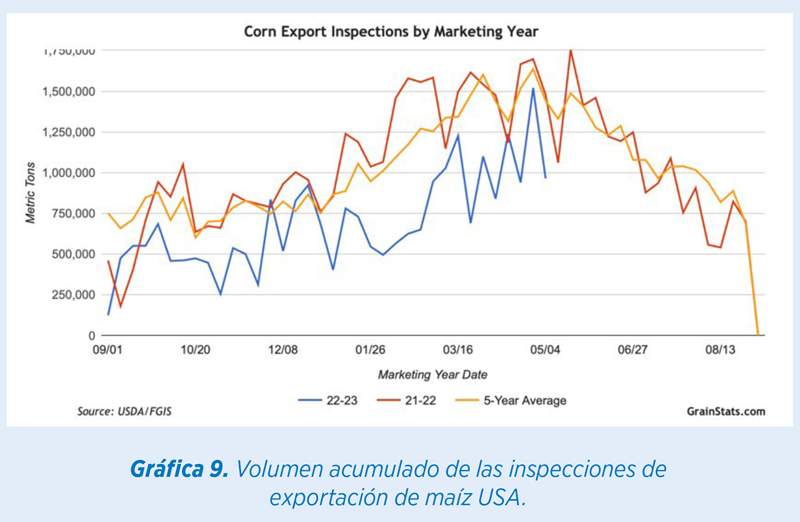

El informe del USDA de mayo, donde se incluyen las primeras estimaciones para cosecha 23/24, como vemos en la tabla, refleja un importante aumento de la producción mundial de casi +70 millones de tm. Estas incluyen un crecimiento en USA de +39 mtm y una recuperación importante en Argentina de +17 mtm, junto con un crecimiento de más de 11 mtm en UE. La reducción más importante la tendremos en la producción de Ucrania, debido a los efectos de la invasión rusa.

China ha continuado cancelando operaciones con EEUU, lo cual mantiene el ritmo de ventas desde este origen por debajo de los años anteriores y estimación inicial del USDA.

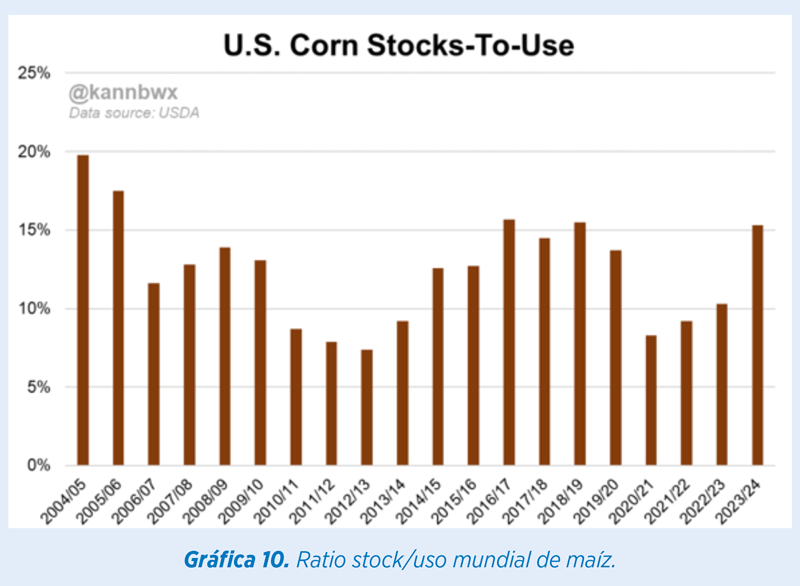

Esa combinación de mayor producción y menos consumo mundial elevaría el ratio stock uso a niveles más confortables (3 mejor histórico), lo cual permite importante corrección en precios para competir con Cebadas y trigos en alimentación animal. Volverá, sin duda, a ser el cereal protagonista en el último cuatrimestre de 2023.

El precio de maíz se sitúa en 257 €/tm para mercancía disponible en puertos, como Cartagena y Huelva, y muy competitivo para septiembre-diciembre, por debajo incluso de la cebada, 237/235 €/tm según puertos. Comenzará a ser muy protagonista en consumos a partir del mes de agosto, tanto en el interior como por supuesto en el consumo de las fabricas próximas al litoral.

COMPLEJO DE SOJA

COMPLEJO DE SOJA

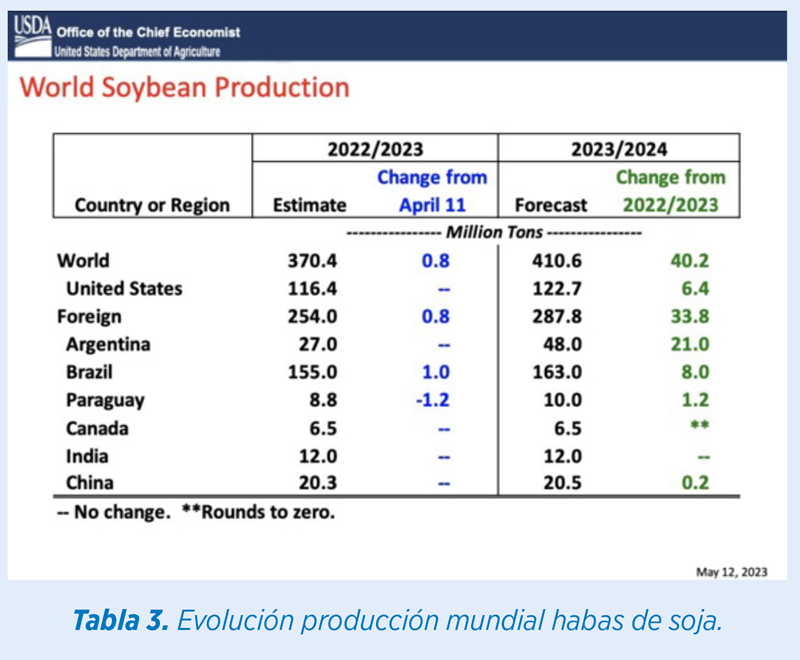

Como en el resto de granos, el USDA actualiza las próximas estimaciones de producción mundiales para campaña 23/24 donde aparecen, por primera vez, los números para Sudamérica, corrigiendo al alza, lógicamente, sobre todo Argentina, que recuperaría +21 mtm., Brasil, que subiría +8 mtm a mayores sobre el record del presente año, y EEUU, que puede producir algo más de 7-8 mtm si se aumenta superficie inicialmente planteada para trigos en Kansas que están siendo dañados tras el clima seco. En total, el mundo tendría un incremento superior a +40 mtm.

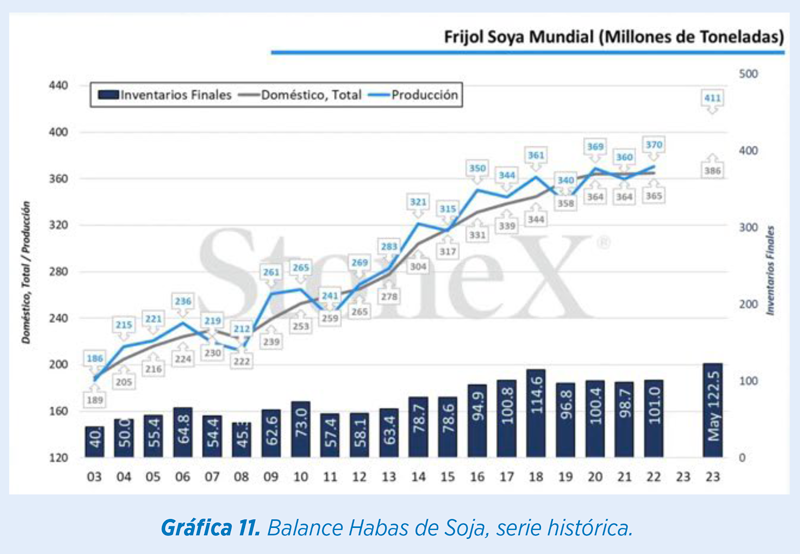

Con este incremento de producción y una demanda sostenida, el balance permitiría recuperar el stock final por encima de los máximos vistos en 2018. Supongo que este dato corregirá según avancen los meses, puesto que la bajada de precios que esta situación produce en el mercado estimulará sin duda un crecimiento en consumo. China, si comienza a recuperar demanda, puede llegar a importar hasta 100 mtm en la próxima campaña.

Con respecto a los productos finales, el aceite continúa con una bajada importante y mantiene la tendencia a la baja, además con las posiciones de fondos cortas. Sin embargo, es la harina la que mantiene el margen de extracción amparada en la baja disponibilidad de producción en Argentina. El precio ha bajado de forma importante pero los fondos se mantienen largos en sus posiciones por el momento.

Tras la bajada de precio de la harina de soja, vamos viendo un incremento progresivo en la incorporación en consumo para piensos, lo cual obliga al resto de proteínas alternativas a competir y bajar también las cotizaciones.

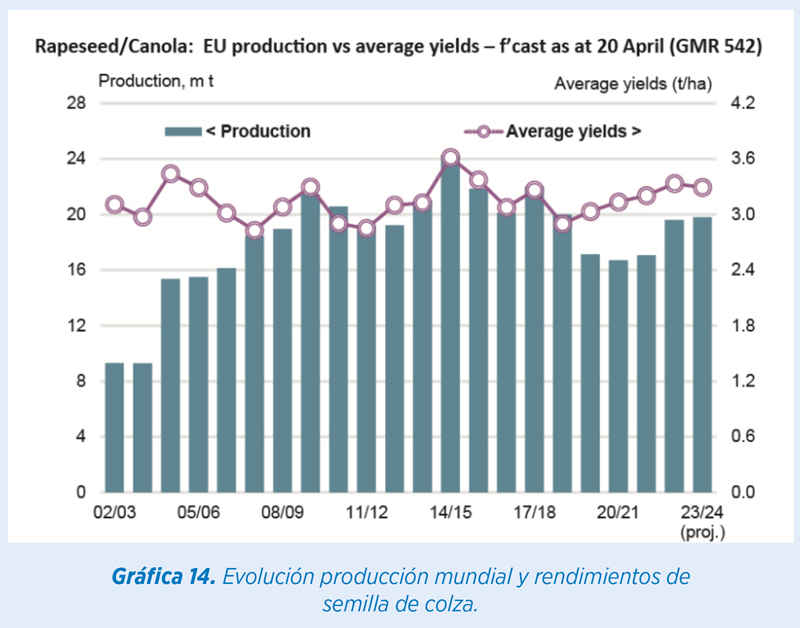

Hemos visto una bajada muy importante en el precio de la Harina de Colza, sobre todo para nueva cosecha donde llega a poderse operar en 310 €/tm que sin duda desplazará otras mp´s alternativas y será de momento el principal competidor para la harina de soja. Ello es posible también por la recuperación en la producción de semilla a nivel mundial para esta campaña.

El DDG de Maíz también baja precios, no de forma tan intensa como la soja, pero permitirá competir nutricionalmente, niveles de 360 €/tm para mercancía disponible y 335 €/tm para el período agosto-diciembre.

La proteína menos competitiva en este momento continúa siendo la Harina de Girasol. La disponibilidad ahora es muy limitada, aunque en breve comenzarán a aparecer posiciones de importación que iniciarán bajadas de precios. Pueden bajar menos que otras proteínas por la elevada demanda de fibra que vamos a necesitar en la Península Ibérica.

Situación en España y Portugal

Tras el período tan prolongado de sequía y temperaturas elevadas, por encima de la media, hemos notado un cambio importante en temperaturas y se reciben algunas lluvias que, dependiendo de las zonas, posibilitarán una mejora en los cultivos.

El proceso negativo se detiene y permite que la planta vaya llenando la semilla lentamente. Esto afectará positivamente al menos a la calidad del grano. Quizá no demasiado para los rendimientos de producción en las latitudes centro y sur peninsular, pero sí en el tercio norte donde aún queda más tiempo para la cosecha.

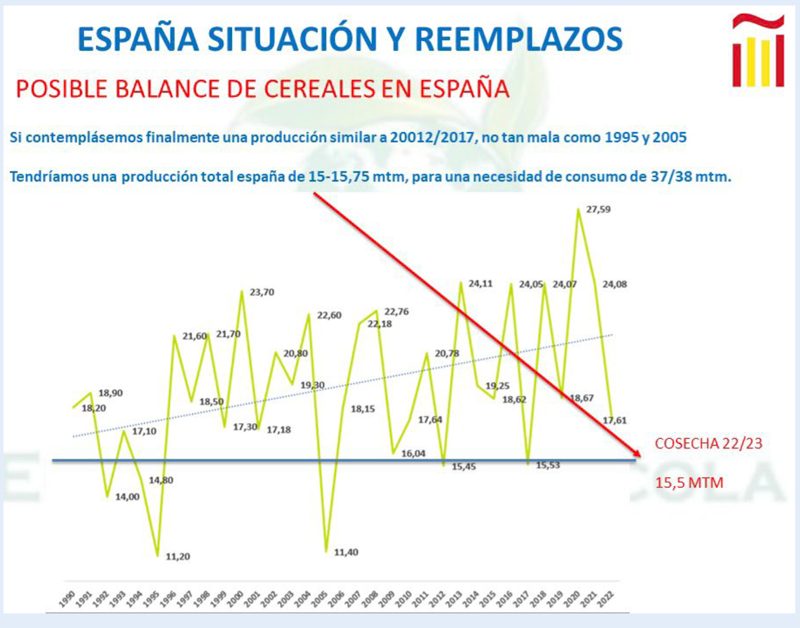

La cosecha sin duda será mucho menor que la media y se acercará a los peores registros de la historia reciente. Lo cual, a pesar del descenso de producción que situaría las necesidades de consumo total de materias primas en torno a 37/38 mtm, sin duda nos llevará a un año de importaciones récord o cerca del récord.

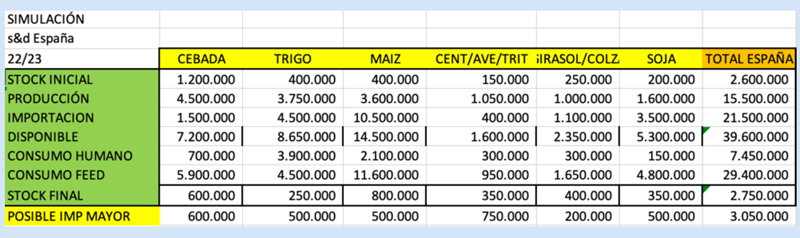

Por ello he desarrollado una tabla de estimación de volúmenes que podemos necesitar para ir monitorizando y estructurando la logística necesaria para la ejecución tanto en litoral como para los tráficos de camión hacia el interior.

CEBADA

Necesitaremos importar entre 1,5 y 2,2 millones de tm de cebada, dependiendo de la disponibilidad en Europa, puesto que el volumen de producción de cebada en el mundo está destinado fundamentalmente para la producción de Cerveza y España es una excepción en el uso de este cereal.

TRIGO

No llegaremos a importar más de 4,5-5 millones de tm, no tan alto como en años como 2004 que llegamos a traer más de 5,5 millones de tm. Tiene la limitación de las cuotas de terceros países por la UE y en esos años aún no estaban implementadas.

MAÍZ

Podríamos superar el máximo importado en un solo ejercicio en España, superando quizás los 11 mtm.

PROTEÍNAS

Los volúmenes de importación de proteínas no superarán en principio los máximos, tanto por porcentaje de incorporación como en total consumo por la menor producción de piensos.

Sin duda, habrá oportunidad para importar otros cereales como Triticale, Centeno o, incluso, Sorgo norteamericano.

En cuanto a precios continuamos cotizando los cereales nacionales contra el precio de reposición desde puerto a todos los destinos de la península, y así estaremos durante los primeros meses de cosecha. La liquidez nacional aparecerá puntualmente y seguramente hasta el mes de agosto/septiembre no intentará competir con el grano de importación.

Fuentes de Información: AGRITEL, VISIO CROP, EXPANSION, METEORED, USDA, BLOMBERG, RJ OBRIEN, REUTERS, STONE X, ECOGLAM, INVESTING, ANDREI SIZOV, GRAINSTATS, MINISTRY AGR UCRANIA, CBOT, IMEA, COOP AGROALIMENTARIAS y Eurotrade Agrícola (elaboración propia).

EM-ES-22-0108

©2022 Elanco y sus afiliadas 2022

Ver más sobre Elanco

Latinoamérica

Latinoamérica

Europa

Europa