Mercado de materias primas para alimentación animal – ¿Qué debemos esperar en agosto?

Numerosas críticas a las declaraciones del actual ministro de consumo Alberto Garzón. Diferentes asociaciones y cargos nos han deleitado con respuestas de todo tipo, resaltando el ejemplo y esfuerzo que ha realizado el sector agroalimentario en la etapa de pandemia que vivimos, así como lo importante que es para la cadena alimentaria, para nuestro PIB, para la creación de empleo y especialmente en el mundo rural.

Numerosas críticas a las declaraciones del actual ministro de consumo Alberto Garzón. Diferentes asociaciones y cargos nos han deleitado con respuestas de todo tipo, resaltando el ejemplo y esfuerzo que ha realizado el sector agroalimentario en la etapa de pandemia que vivimos, así como lo importante que es para la cadena alimentaria, para nuestro PIB, para la creación de empleo y especialmente en el mundo rural.

España es un país especialmente relevante en turismo y gastronomía, y precisamente en ambos hemos recibido dos de las declaraciones más desafortunadas en los últimos años por parte de nuestros propios representantes, que penalizan nuestra excelente imagen exterior.

En concreto nuestro sector ha realizado numerosos esfuerzos en Calidad de producto, inversiones en Bienestar Animal, somos líderes en sostenibilidad y ahora nos estamos orientando a minimizar la huella de carbono.

Me pregunto cómo hay tan buenos profesionales en muchos sectores privados y públicos y sin embargo tenemos unos representantes políticos sin ninguna capacidad, “parece mentira que sigamos vivos con el daño que nos hacemos a nosotros mismos”. Por otro lado, también es divertido ver en redes sociales la cantidad de respuestas ocurrentes que se le dedican.

Solo quiero trasmitir mi apoyo a las iniciativas que se han realizado para que este tipo de infortunios queden definitivamente erradicados, y de una vez orientemos los verdaderos objetivos para ser mejores en el futuro.

Precios de los alimentos

Por fin vemos una corrección en los precios de los alimentos que, junto con el incremento de los precios de la Energía, están siendo uno de los pilares de crecimiento de la fuerte inflación que tenemos a ambos lados del Atlántico. Esta subida se debe a factores coyunturales y especulación que deben perder intensidad en los próximos trimestres.

Los bancos europeos han decidido mantener los tipos para continuar con el tono expansivo de su política monetaria. Con ello, Europa mantiene las previsiones de crecimiento tras el impacto sufrido por la pandemia.

Principales granos mundiales

Maíz:

Maíz:

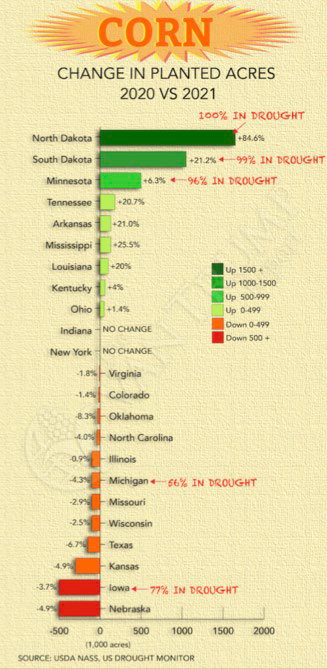

Tras el informe de superficies del USDA, donde se publicó una gran superficie de siembra con incrementos vs años anteriores, y un inicio con sequía durante las primeras semanas, el riesgo, quizá, está más en la producción puesto que el incremento se produce en los estados más secos.

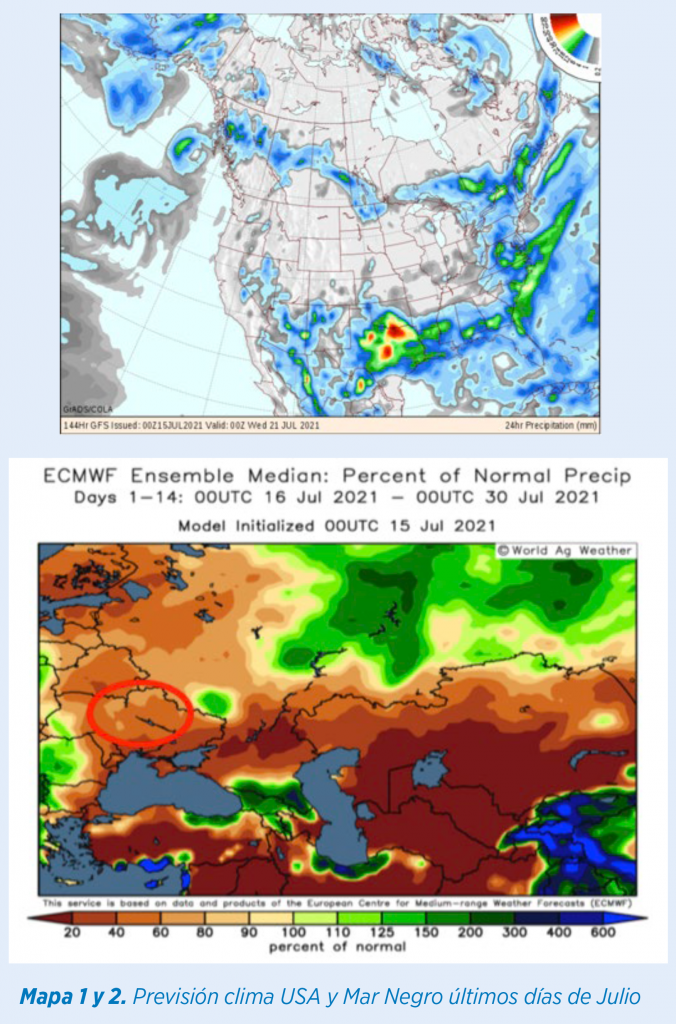

Ahora hemos entrado en un período de lluvia en las regiones productoras, quizá con menos intensidad en el oeste del cinturón.

Esto está provocando que los fondos también liquiden posiciones donde ya están en un largo de 215.000 contratos, aún elevada para la situación de disponibilidad mundial.

Si ese clima sitúa de nuevo la evolución de las condiciones del maíz bueno/excelente revisándose al alza las próximas semanas, los precios pueden continuar bajando.

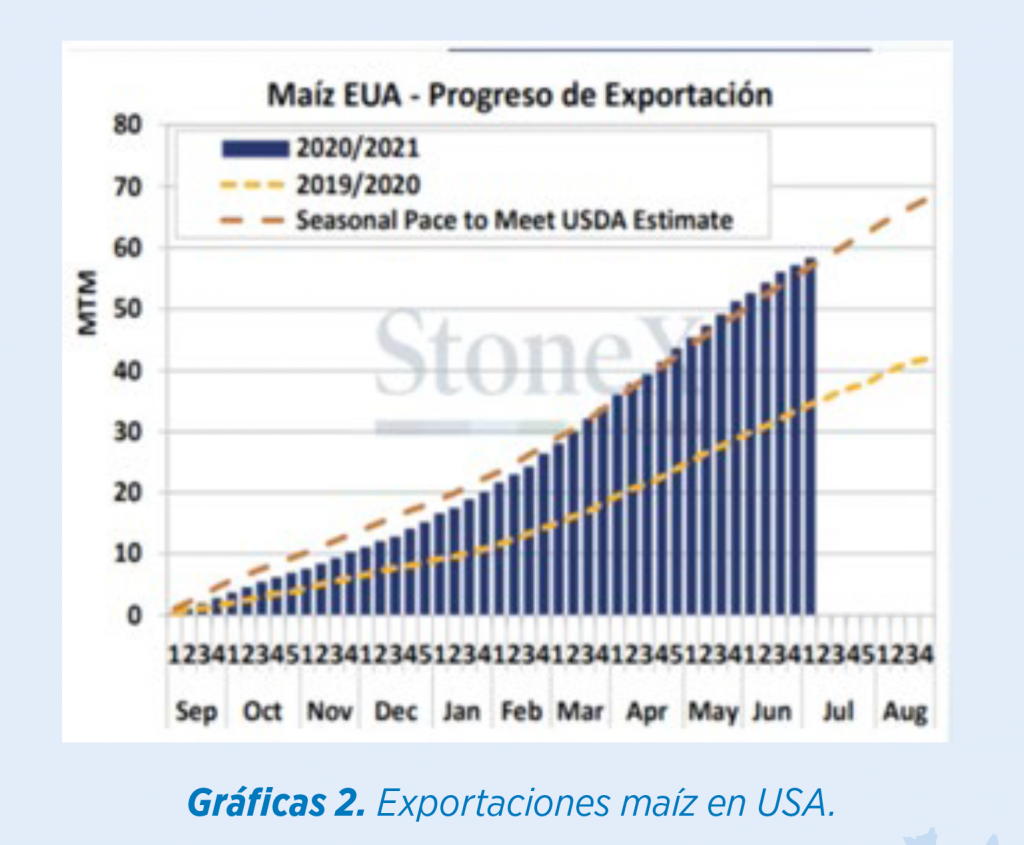

Cierto es que los stocks en USA y en los países exportadores son bajos, pero las exportaciones ahora están sobre la previsión y la demanda internacional no aparece para nuevas posiciones. Normal, también, tras los meses que acumula el maíz con precios altos.

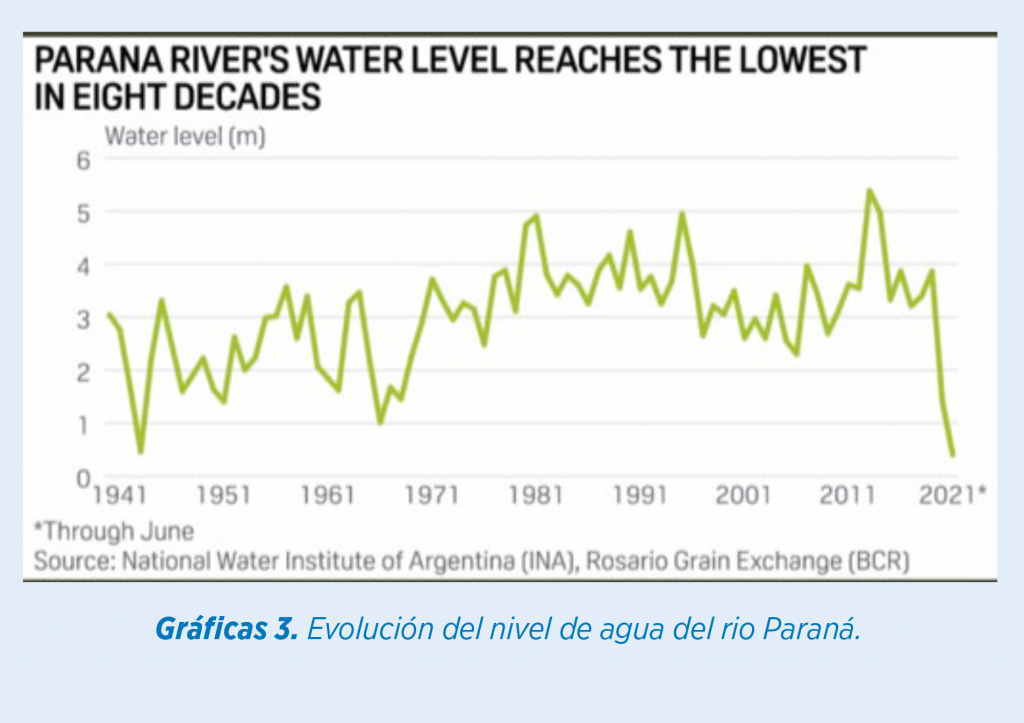

En Sudamérica se consolidan las previsiones de producción para Brasil en 89/90 millones de tm. El riesgo ahora, tras la fuerte sequía, es el nivel pluviométrico del rio Paraná, que se encuentra en su nivel más bajo en 80 años, el cual puede complicar la logística para mover las mercancías.

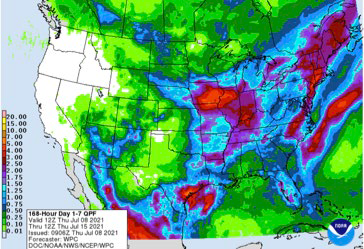

![]() Sin embargo, la previsión de lluvias para las dos próximas semanas es muy escasa o nula en la parte occidental, en consecuencia, el rebote producido en Chicago en las últimas sesiones.

Sin embargo, la previsión de lluvias para las dos próximas semanas es muy escasa o nula en la parte occidental, en consecuencia, el rebote producido en Chicago en las últimas sesiones.

También malas previsiones en Ucrania con temperaturas excesivas que ponen en riesgo los rendimientos para el maíz. Típica volatilidad del weather market.

Trigo:

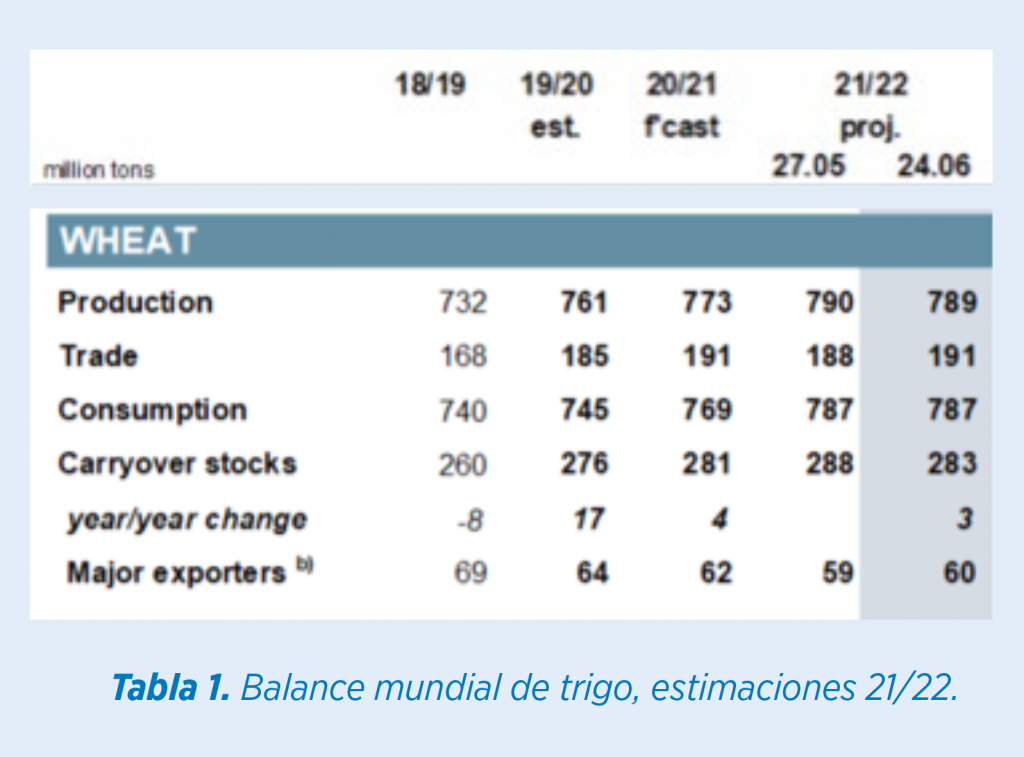

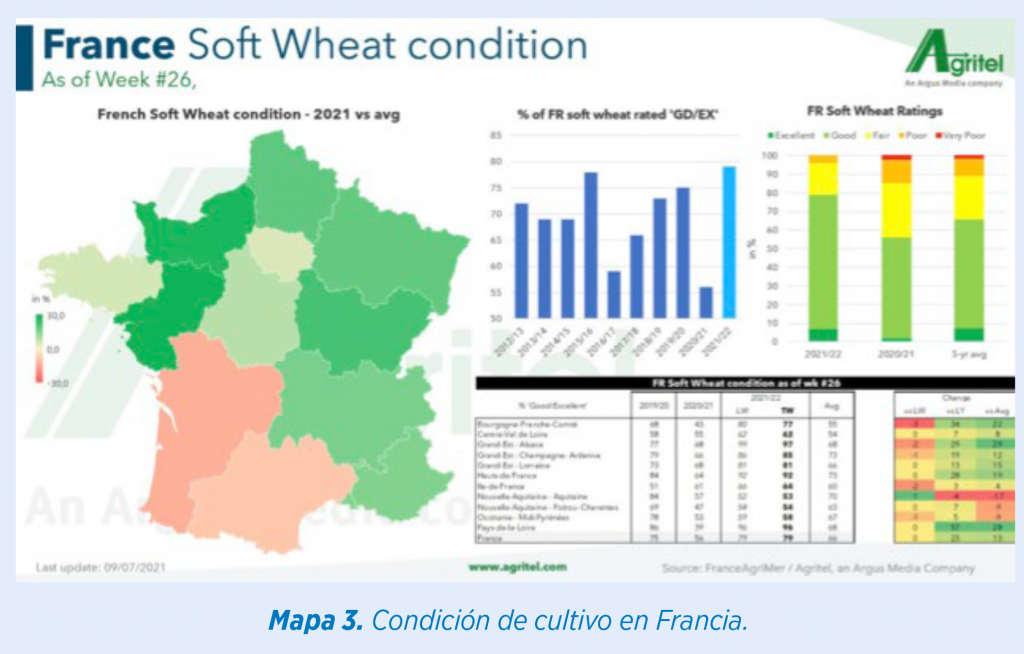

El mundo tendrá de nuevo muy buena producción de trigo, con un balance saneado, y acumula cuatro campañas con unos niveles de stock confortables y en crecimiento.

Sin embargo, esta campaña tiene que cubrir parte de las necesidades en alimentación animal en sustitución del maíz, que acumula ya meses con precios muy superiores a los del trigo.

La cosecha en Europa se generalizará durante el mes de agosto con volúmenes que serán muy superiores a los del pasado año: EU (13,3 millones de tm más), UK (6 millones más), Rusia (previsión de 85 millones, el tercer mejor registro histórico) y Ucrania, que apunta a récord con 29,5 millones, que además comienza sus ventas con un ritmo reducido.

| Los precios continúan en descenso. Esta semana hemos visto bajadas en las cotizaciones puertos Peninsulares por debajo de los 220 €/tm almacén, lo cual sitúa el nivel de paridad con el cereal nacional que también comienza a perder cotizaciones en origen puesto que se encuentra ya en tareas de recolección. |

Francia también rompe la barrera de los 200 €/tm para el vencimiento septiembre, presionando el cereal de la cornisa sur Pirenaica.

Sin embargo, tras el movimiento del maíz y soja en Chicago vemos de nuevo un repunte de los precios en las bolsas para el trigo, que repercute en 3-4 € en las cotizaciones de mercancía física en todas las posiciones.

Complejo de Soja:

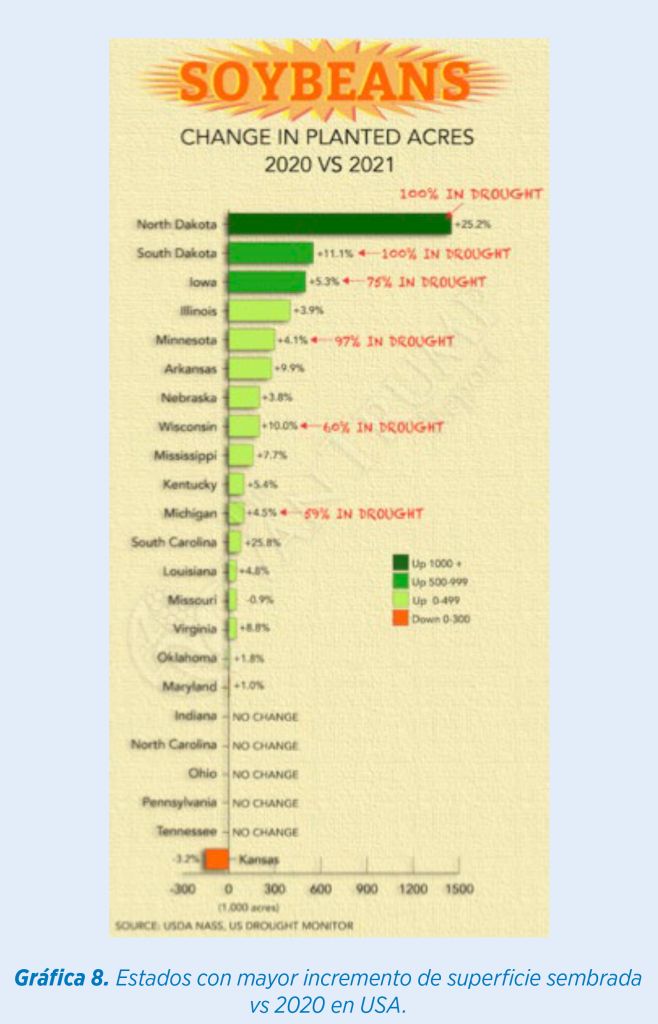

En USA, como en el caso del maíz, estamos a expensas del clima para confirmar producciones en base a las superficies ya conocidas de 87,6 millones de acres.

Los estados que más superficie han incrementado precisamente son los que más están sufriendo la sequía en la primera parte de la campaña.

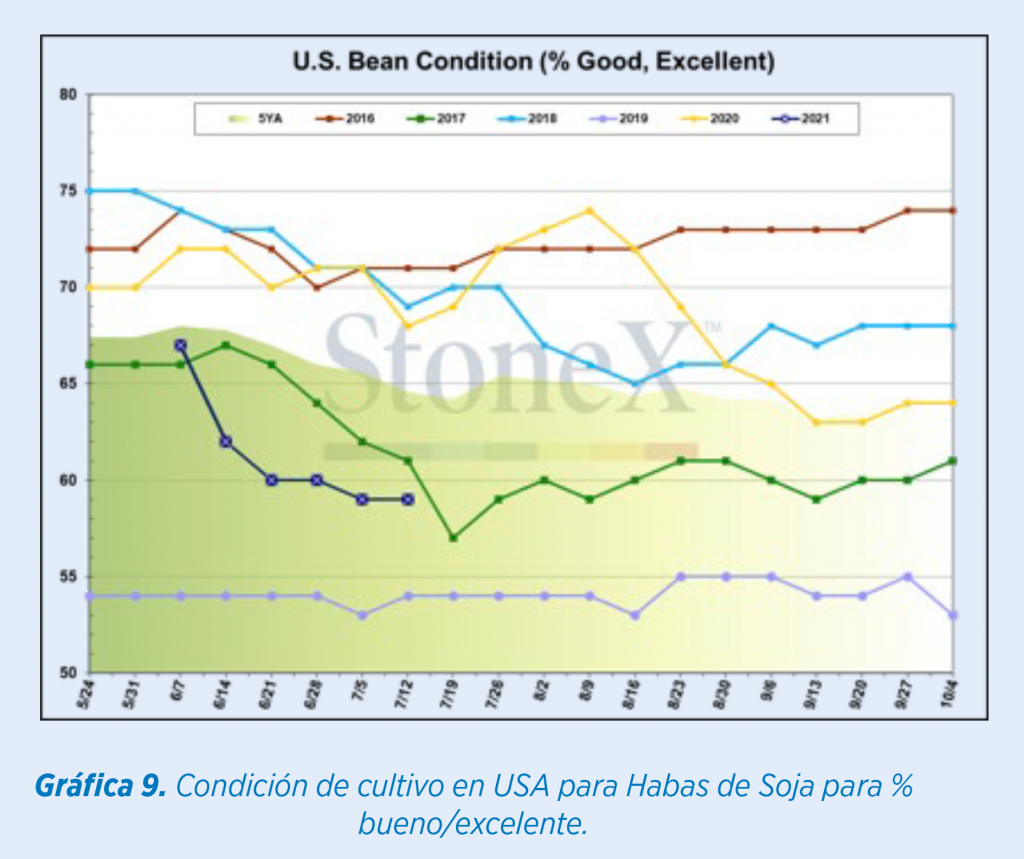

En cuanto a las condiciones de cultivo se estabilizan tras las lluvias de la primera quincena de julio, pero pueden empeorar si las próximas semanas no llueve como anuncian las previsiones.

Estamos en el período típico de volatilidad relativa al clima en Norteamérica, especialmente este año que partimos de unos bajos stocks en USA.

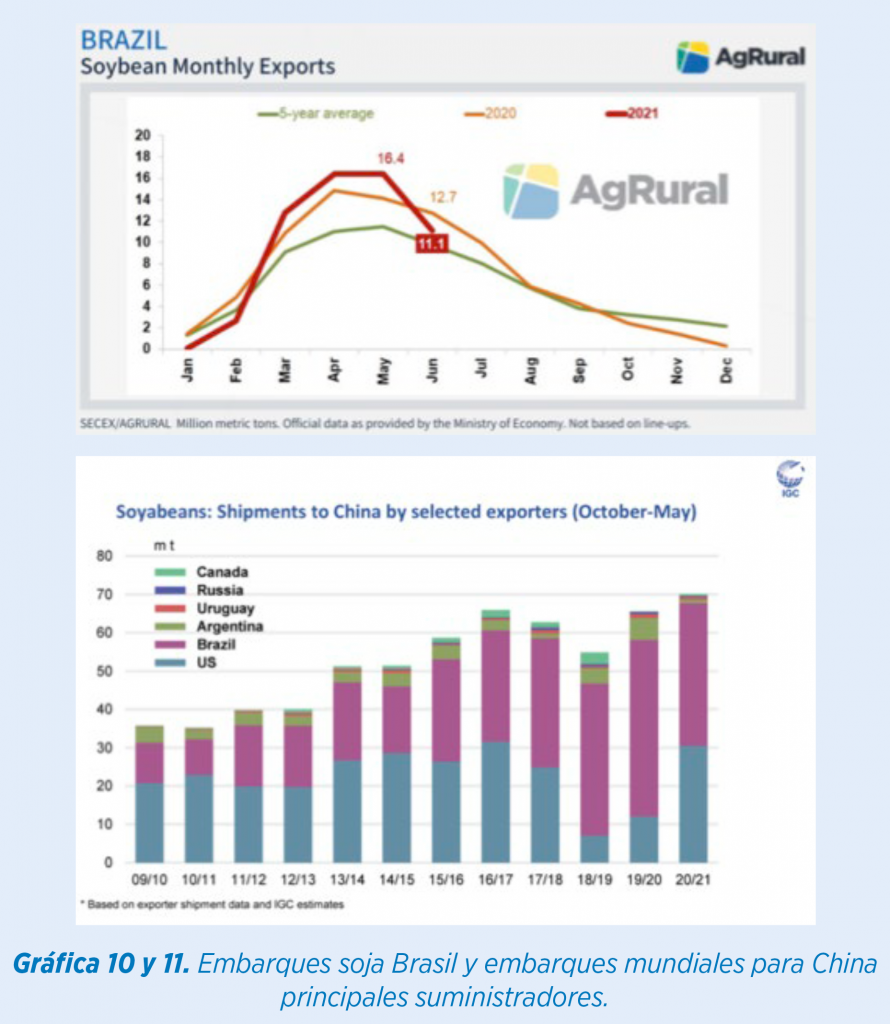

La demanda China de momento está ralentizada.

Han bajado el ritmo en Brasil y se espera que en 2021 Estados Unidos tenga mayor protagonismo en las nuevas contrataciones.

Estacionalmente los precios de habas y aceite están por encima de las medias de los últimos años, quizás la harina incluso por debajo con la situación actual de balances.

Continuará la volatilidad hasta el mes de septiembre, en el que tengamos unas estimaciones finales de cosecha con alto porcentaje de fiabilidad.

Análisis del balance en España:

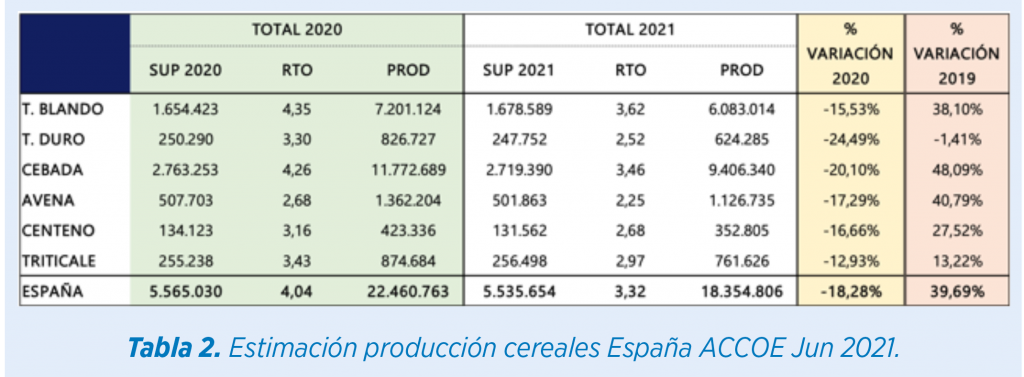

Las estimaciones de cosecha por parte de las diferentes fuentes habituales se aproximan mucho. Dejamos de momento las de la asociación de almacenistas como datos a seguir.

Las estimaciones de cosecha por parte de las diferentes fuentes habituales se aproximan mucho. Dejamos de momento las de la asociación de almacenistas como datos a seguir.

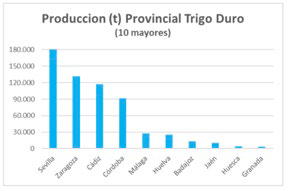

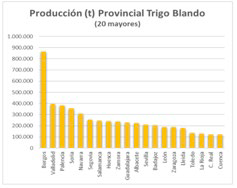

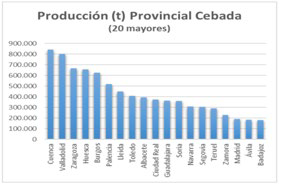

Estos son los volúmenes para los principales cereales por provincias:

Este año, aún teniendo buenas producciones, necesitamos importar 4 millones más de tm que el año pasado, las cuales serán de maíz (en menor medida por los altos precios) y de trigo, fundamentalmente de Europa, Rusia y Ucrania, los cuales han tenido mejor cosecha.

Ahora bien, no podemos seguir consumiendo Cebada y Trigo nacional al ritmo que venimos haciéndolo el primer semestre de 2021. La oferta llegaría a reducirse en un 50% el 30 de octubre.

Ahora bien, no podemos seguir consumiendo Cebada y Trigo nacional al ritmo que venimos haciéndolo el primer semestre de 2021. La oferta llegaría a reducirse en un 50% el 30 de octubre.

Bajar ese ritmo solo se consigue con posiciones de compra de mercancía en puertos para nueva cosecha, de agosto en adelante. Los precios en trigo han alcanzado el nivel de competitividad en 220 €/tm marcando techo al cereal nacional en paridad origen en las zonas productoras.

![]() Por lo que la evolución del precio del trigo primero y del maíz posteriormente puede presionar a la baja o provocar subidas en las cotizaciones del interior. Lo estamos viendo estos días con las cortas posiciones con la fabricación, cambiando casi cada día.

Por lo que la evolución del precio del trigo primero y del maíz posteriormente puede presionar a la baja o provocar subidas en las cotizaciones del interior. Lo estamos viendo estos días con las cortas posiciones con la fabricación, cambiando casi cada día.

Si finalmente sube el precio internacional, el cereal del interior subirá con mayor intensidad entre los meses de septiembre y octubre para no competir y ralentizar su interés en la demanda, con el objetivo de regular el abastecimiento todo el año en el interior.

Tendencias:

MAÍZ. Tras las últimas importantes noticias, puede continuar las próximas semanas aliviando posiciones de fondos y terminar junio con una buena cifra de siembra confirmada por el USDA. Si el clima vuelve a acompañar, seguirá con la tendencia BAJISTA. Tiene recorrido.

MAÍZ. Tras las últimas importantes noticias, puede continuar las próximas semanas aliviando posiciones de fondos y terminar junio con una buena cifra de siembra confirmada por el USDA. Si el clima vuelve a acompañar, seguirá con la tendencia BAJISTA. Tiene recorrido.

![]() TRIGO. Por la cercanía de cosechas, balance y necesidad de competir con el maíz, debería también mantener tendencia BAJISTA. Hacia el mes de agosto o septiembre podríamos ver los mínimos precios para el Trigo Europeo, sin esperar por supuesto precios de hace un par de campañas. Pensamos que en 215/210€/tm mínimo podríamos llegar a ver las posiciones en puertos.

TRIGO. Por la cercanía de cosechas, balance y necesidad de competir con el maíz, debería también mantener tendencia BAJISTA. Hacia el mes de agosto o septiembre podríamos ver los mínimos precios para el Trigo Europeo, sin esperar por supuesto precios de hace un par de campañas. Pensamos que en 215/210€/tm mínimo podríamos llegar a ver las posiciones en puertos.

![]() CEBADA NACIONAL. Se mantendrá muy volátil pero ESTABLE en un rango estrecho de precios de momento, alimentada por una demanda continua por la fabricación cerrando únicamente el mes en curso. PUEDE SUBIR con intensidad si los precios de trigo y maíz no llegan a los objetivos de la fabricación y no se cubre la demanda necesaria para que desaparezca la demanda litoral sobre ella.

CEBADA NACIONAL. Se mantendrá muy volátil pero ESTABLE en un rango estrecho de precios de momento, alimentada por una demanda continua por la fabricación cerrando únicamente el mes en curso. PUEDE SUBIR con intensidad si los precios de trigo y maíz no llegan a los objetivos de la fabricación y no se cubre la demanda necesaria para que desaparezca la demanda litoral sobre ella.

HABAS DE SOJA. Alta volatilidad sujeta a la evolución del clima en los meses de julio y agosto críticos. Se

HABAS DE SOJA. Alta volatilidad sujeta a la evolución del clima en los meses de julio y agosto críticos. Se

le suma la situación de stock demasiado ajustado, por ello el precio se mueve con intensidad casi semanalmente. Quizá lo que puede bajar ya lo tienen asumidos los precios inversos para los meses futuros y 2022. No somos bajistas en el corto plazo para la soja.

HARINA DE SOJA. Sin embargo, estamos viendo como la harina en la configuración del margen de extracción está baja en precio obligando a trabajar con bases altas. Si el aceite corrige en algún momento los futuros de harina subirán. Por ello recomendamos con estos precios tener posiciones cómodas de compra por parte de la fabricación.

HARINA DE SOJA. Sin embargo, estamos viendo como la harina en la configuración del margen de extracción está baja en precio obligando a trabajar con bases altas. Si el aceite corrige en algún momento los futuros de harina subirán. Por ello recomendamos con estos precios tener posiciones cómodas de compra por parte de la fabricación.

PROTEÍNAS ALTERNATIVAS. Nos pronunciamos BAJISTAS el mes pasado para Colza y DDG, en la primera la semilla y los precios tan altos no provocan oferta de volumen de harina y por ello se ha mantenido. El Soluble, con la oferta diversificada por un lado y la llegada de DDG europeo y americano, sí provoca bajada de precios. El girasol ha bajado mucho y la demanda irá sobre él, máxime cuando tenemos ahora mayor demanda de piensos de campo altos en fibra y que su interés en fórmula aumentará. Podría subir a final de verano.

PROTEÍNAS ALTERNATIVAS. Nos pronunciamos BAJISTAS el mes pasado para Colza y DDG, en la primera la semilla y los precios tan altos no provocan oferta de volumen de harina y por ello se ha mantenido. El Soluble, con la oferta diversificada por un lado y la llegada de DDG europeo y americano, sí provoca bajada de precios. El girasol ha bajado mucho y la demanda irá sobre él, máxime cuando tenemos ahora mayor demanda de piensos de campo altos en fibra y que su interés en fórmula aumentará. Podría subir a final de verano.

ACEITES. Se produce de nuevo una corrección al alza tras la noticia anunciada el pasado mes de reducción de producción futura de Ethanol en USA. En cambio, en el corto plazo se sigue produciendo Ethanol y los stocks han bajado, por ello de nuevo suben precios todos los aceites. Hay que esperar de nuevo bajadas más en el medio plazo. ESTABLE/ALCISTA.

ACEITES. Se produce de nuevo una corrección al alza tras la noticia anunciada el pasado mes de reducción de producción futura de Ethanol en USA. En cambio, en el corto plazo se sigue produciendo Ethanol y los stocks han bajado, por ello de nuevo suben precios todos los aceites. Hay que esperar de nuevo bajadas más en el medio plazo. ESTABLE/ALCISTA.

GRASAS Y MANTECAS. Se ha producido una bajada importante como comentamos el pasado mes, pero volverán a subir de nuevo arrastradas por los aceites. ALCISTA.

GRASAS Y MANTECAS. Se ha producido una bajada importante como comentamos el pasado mes, pero volverán a subir de nuevo arrastradas por los aceites. ALCISTA.

PRODUCTOS FIBROSOS. Seguimos sujetos a la demanda para salvado. Agosto es un mes habitual de menor producción de harinas y posiblemente provoque de nuevo subida de precio. Pulpa de Remolacha prácticamente sin existencias en el interior y con precios altos, la nueva campaña invertida en precio entre 215/210 dependiendo de puertos para importación. Las cáscaras de soja continúan complicadas, con poco abastecimiento y baja demanda también, se moverán poco de precio. La Alfalfa continúa competitiva, la oferta es estable.

PRODUCTOS FIBROSOS. Seguimos sujetos a la demanda para salvado. Agosto es un mes habitual de menor producción de harinas y posiblemente provoque de nuevo subida de precio. Pulpa de Remolacha prácticamente sin existencias en el interior y con precios altos, la nueva campaña invertida en precio entre 215/210 dependiendo de puertos para importación. Las cáscaras de soja continúan complicadas, con poco abastecimiento y baja demanda también, se moverán poco de precio. La Alfalfa continúa competitiva, la oferta es estable.

Lo más interesante es la fibra que aportan las proteínas alternativas y el propio cereal en estos momentos. ESTABLE/ALCISTA.

Mas sobre Elanco

Ver más

Elanco y la barra diagonal son marcas registradas de Elanco o sus filiales

© 2021 Elanco Animal Health, Inc. o sus afiliadas.

Fuentes de Información: FAO, ACCOE, AG Rural, Agritel, Investing.com, Stone X, International Grains Council, USDA, Kevin Van Trump, Reuters, Wxmaps, CME Group, Grainstats, y Eurotrade Agrícola.

EM-ES-21-0022

Latinoamérica

Latinoamérica

Europa

Europa