Perspectivas del mercado de materias primas en septiembre

Próxima duda por despejar, La Demanda. ¿Cómo afectará por especies a la producción nacional?

Nos preguntamos cómo será en España la situación de demanda de producción en el último trimestre del año. Está claro que tenemos un negativo impacto de consumo por la ausencia de turistas, pero ¿qué pasa con la situación de la economía nacional?

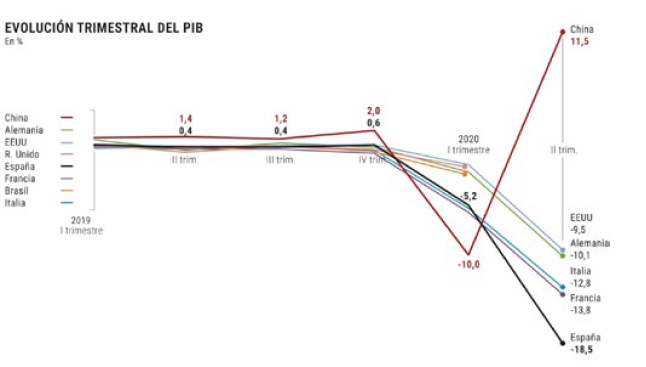

Los datos son devastadores, tendemos a un récord negativo en porcentaje de paro y con una recesión en el PIB de casi un 19% el segundo trimestre, puede provocar también una caída de la demanda incluso en el sector de alimentación.

De momento en algunas especies mantenemos un protagonismo muy importante en el mercado de exportación, pero hay otras que pueden sufrir un descenso importante de cabaña.

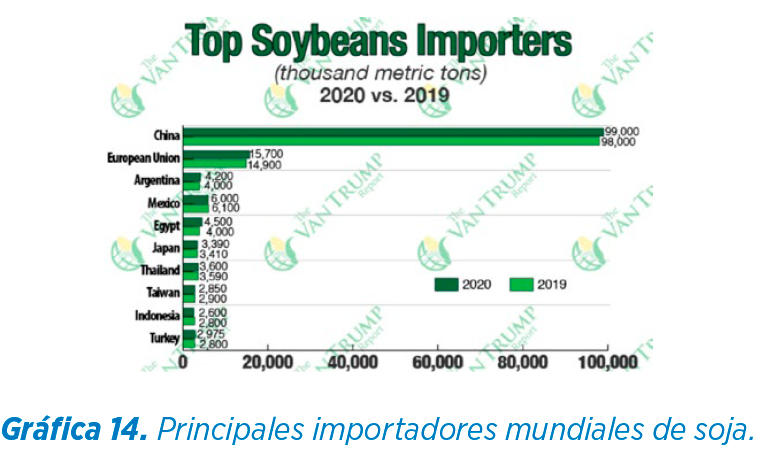

La economía global sigue convulsa. Mientras la mayoría de los países desarrollados entra en una de las peores recesiones tras la segunda guerra mundial, China consigue remontar con mucha rapidez y eso pone nervioso al resto del planeta, en especial a Estados Unidos.

El país norteamericano, con los peores datos en cuanto a contagios y fallecidos por coronavirus, prioriza la actividad económica para contrarrestar los efectos negativos y no perder competitividad.

Las economías mundiales están protegiéndose y actúan de forma muy conservadora. Si nos fijamos en mercados refugio como el oro, acumula una importante subida superior al 25% en lo que va de año. Quizá la presencia de los mercados especulativos en un cierto porcentaje lo estamos notando también en las materias primas alimentarias, aunque no como en situaciones tensas de disponibilidad como en 2007.

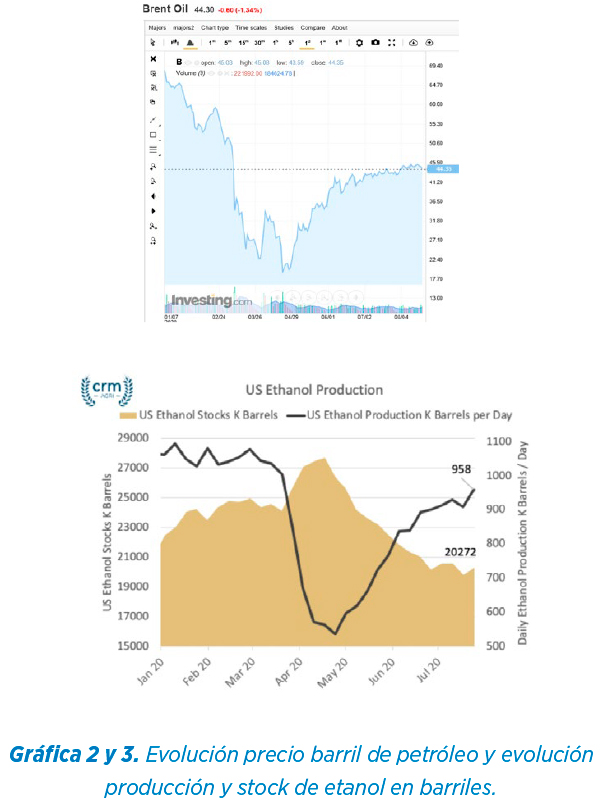

Continuamos vigilando precios de petróleo (como vemos en el gráfico muy estables), así como los consumos y stocks de etanol, los cuales se mantienen a un nivel elevado indicando la importante actividad de la economía americana.

En cuanto al cambio euro/dólar, estamos viendo un dólar débil contagiado por los datos negativos relativos al Coronavirus, por las oleadas de protestas racistas y la cercanía de las elecciones de noviembre en USA, más que por la fortaleza de su economía, sobre todo comparando la situación con Europa. A pesar del repunte de final de esta semana, hemos estado muy cerca del cambio 1,2 dólares por euro.

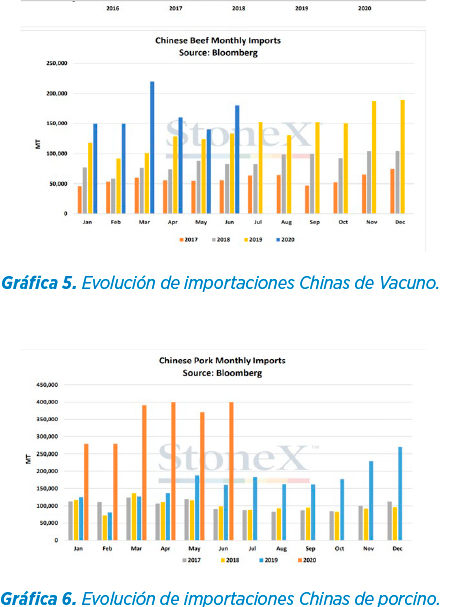

Mientras tanto, China a lo suyo. Los datos de importación de carne continúan siendo muy significativos y la demanda se cubre de forma muy importante tanto por EE.UU. como por Europa, y España, en concreto, se ve beneficiada por dicha situación.

![]()

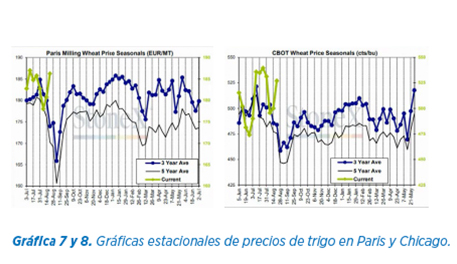

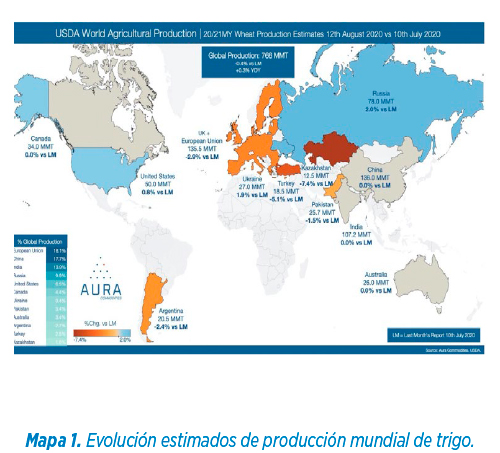

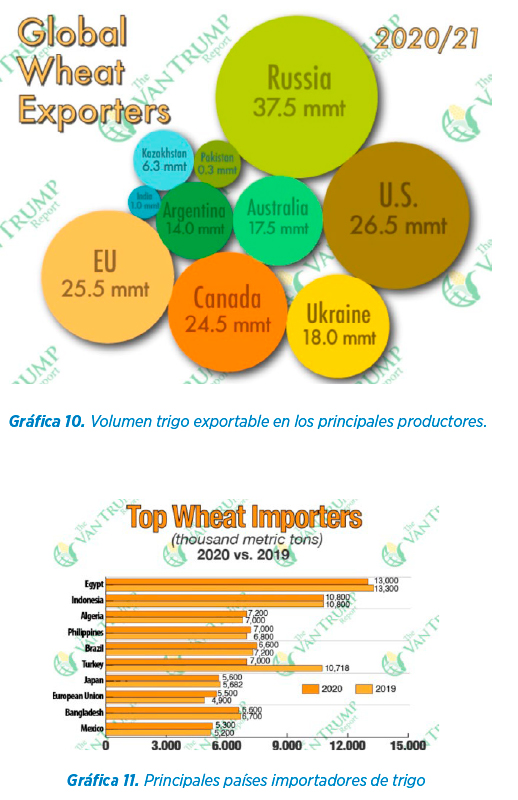

El trigo se está comportando de una forma extraña en cuanto a la evolución de precios, sobre todo de forma estacional, como vemos en las gráficas. Lo habitual es que estemos en un escenario bajista hasta mediados de septiembre y, con los datos fundamentales mundiales ya conocidos, los valores de precio son elevados.

Por un lado, las exportaciones desde EE.UU. a China, y por otro, la retención de venta en Europa, podrían ser los motivos.

Quizá el peor dato en este momento sea la situación de campaña en Argentina, la cual, recién sembrada, presenta un bajo porcentaje de bueno/excelente debido al defecto de lluvia y exceso de calor, pero aún será pronto para que el mercado lo descuente. Australia continua en muy buenas condiciones de cultivo.

Sin embargo, en España estamos viendo ya las consecuencias de la baja competitividad de precio del trigo vs otros ingredientes energéticos, sobre todo en su incorporación en fórmulas para alimentación animal. Las ventas durante julio y agosto están siendo muy bajas y la oferta comienza a descender niveles de precio para buscar intereses de venta.

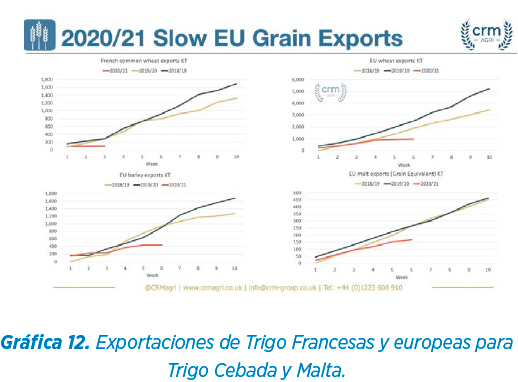

En Europa puede suceder lo mismo en las próximas semanas. Pensamos que aún no ha llegado la presión de cosecha, sobre todo por la cantidad de mercancía física en campo. De hecho, las exportaciones europeas de granos, como vemos en los gráficos, están muy por debajo de otras campañas.

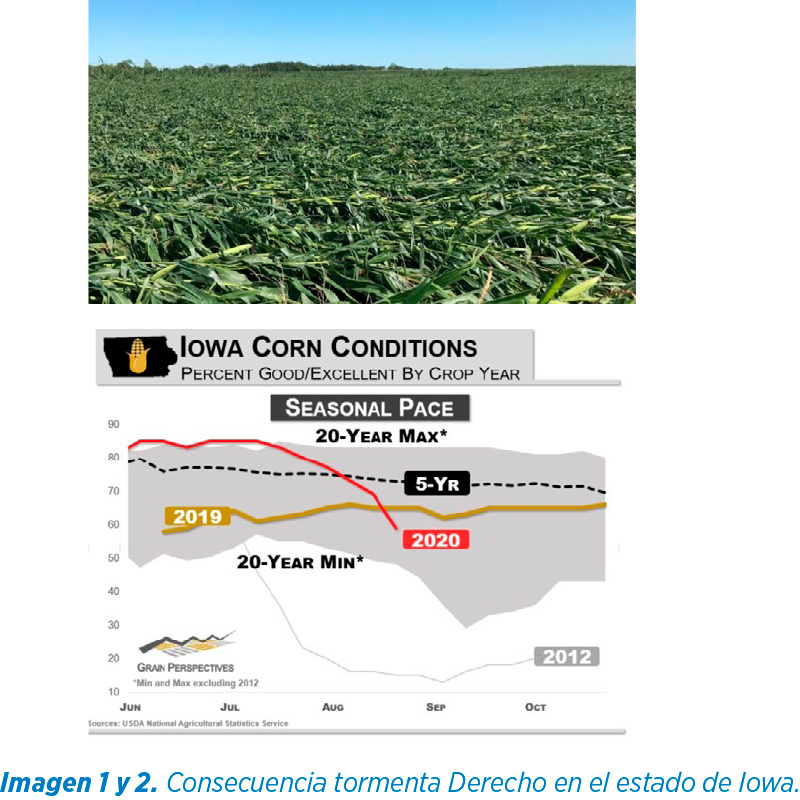

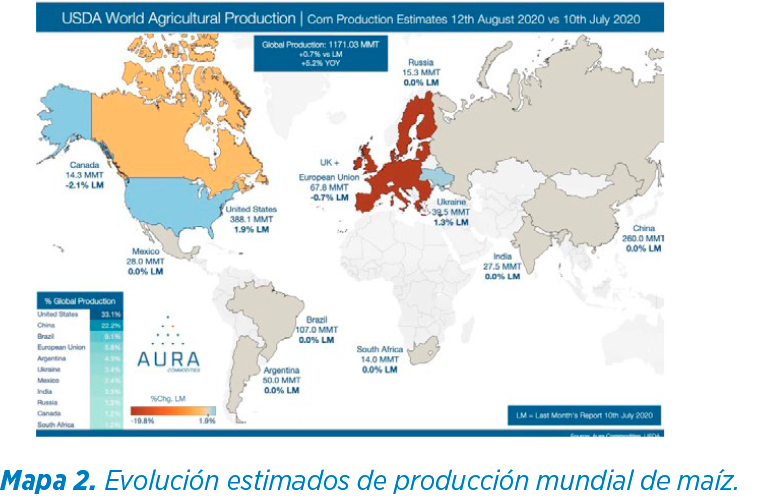

En la segunda semana de agosto se ha producido en Estados Unidos una tormenta extraordinaria denominada Derecho, especialmente devastadora por la fuerza de los vientos unido a una velocidad inusual en su desplazamiento. Esta tormenta ha afectado a varias zonas del cinturón productor de Maíz y Soja, siendo lo más importante los 4 millones de hectáreas afectadas en el estado de Iowa, el más importante en producción, representando el 19% del total de maíz de EEUU.

Aún es pronto para conocer el posible impacto en producción total de maíz en la campaña, pero podría reducirse entre 3 y 12 millones de tm. En el último informe del departamento de agricultura, se ha reducido 2 puntos el estado de cosecha bueno-excelente, quedando aún en un nivel claramente por encima de la media.

Esto fue un motivo relevante para que el mercado en Chicago encontrase un importante soporte para subida de precios. Los fondos de inversión compran 45 k contratos, pero tras la estabilización de las noticias y la confirmación de los excelentes rendimientos según los análisis del Pro-Farmer tour que ya van reportando datos, vuelven a vender 15 k esta semana provocando que los precios poco a poco vuelvan a ceder.

En líneas generales, entendemos no debe modificar una tendencia global estable en precios bajos en todas las posiciones.

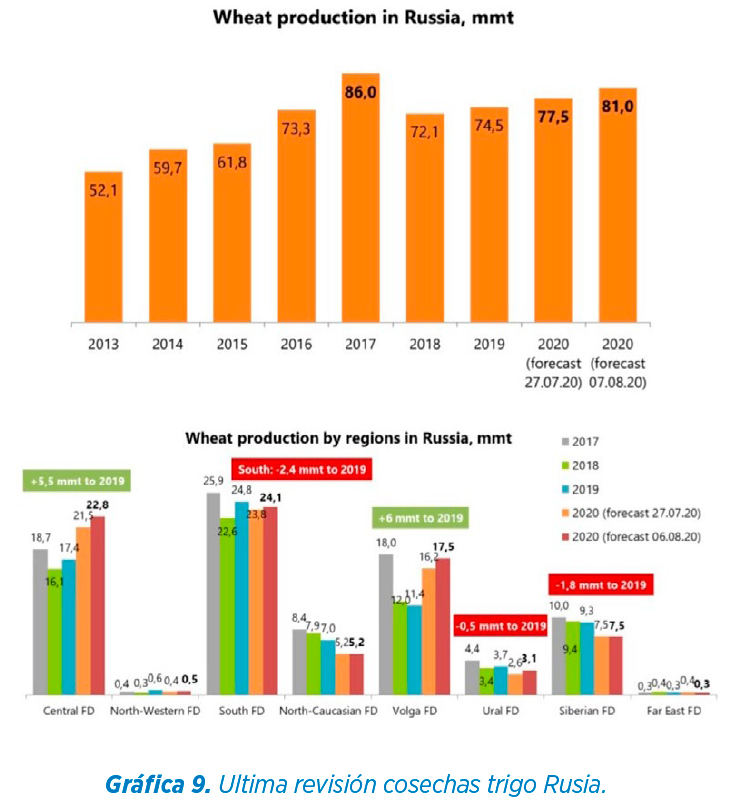

Quizás la noticia negativa sea la posible reducción de rendimiento que podemos esperar en Francia y Rusia por exceso de calor, aun por cuantificar.

Tras la subida de precio de final de julio, provocada por la retención de venta por parte de los agricultores, ha vuelto a bajar a los niveles alcanzados al inicio de la recolección, en torno a los 150 € origen en la mayoría de la península, y 147/8 € en las zonas mas excedentarias.

![]() Quizá en septiembre veamos operaciones agresivas de precio para retiradas disponibles. La capacidad de recepción nacional es inferior al volumen que queda de mercancía física en campo sin almacenar y el clima obligará a retirarlas antes de que se puedan echar a perder.

Quizá en septiembre veamos operaciones agresivas de precio para retiradas disponibles. La capacidad de recepción nacional es inferior al volumen que queda de mercancía física en campo sin almacenar y el clima obligará a retirarlas antes de que se puedan echar a perder.

![]() Soja

Soja

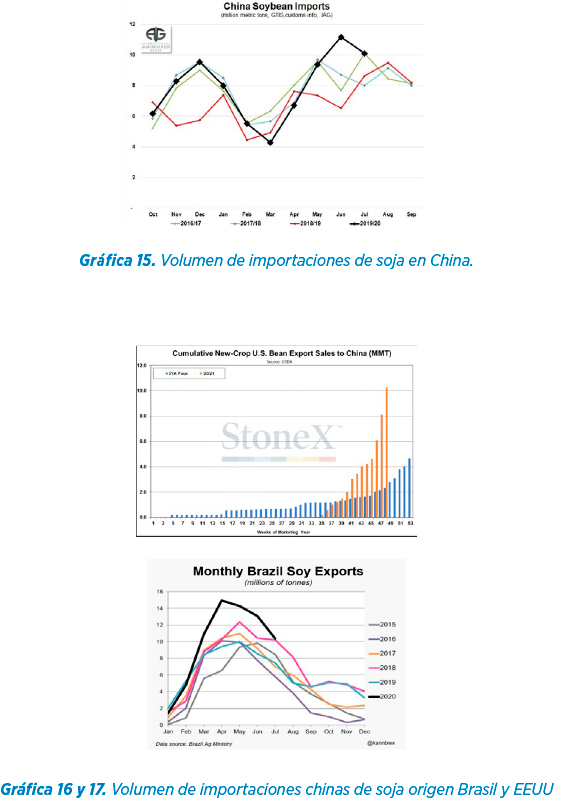

La tormenta Derecho parece que no ha tenido impacto negativo en los cultivos de soja en EEUU. Los datos del estudio de cosecha que se está realizando en el país son muy positivos y confirman los rendimientos esperados.

Por otro lado, el volumen de exportaciones a China desde EEUU continúa a muy buen ritmo, por encima de las estimaciones, a pesar de que las relaciones entre ambos países continúan deteriorándose. Y donde podríamos pensar que peligra el acuerdo comercial entre ambos países, de momento por parte de China se siguen cumpliendo sus compras, centradas ahora completamente en el mercado norteamericano.

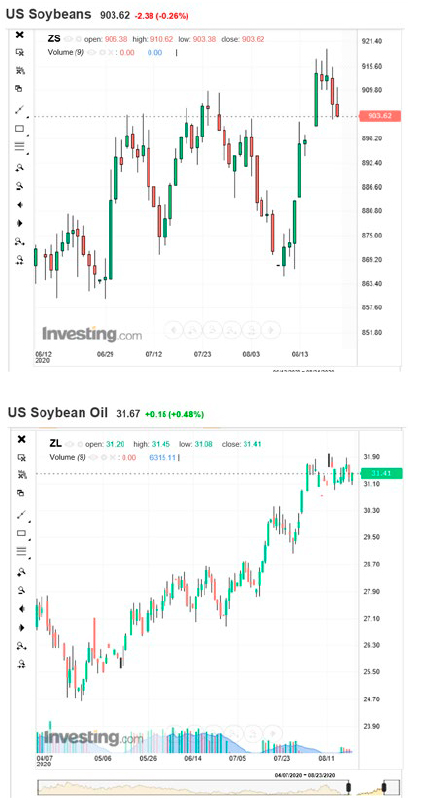

En cuanto a precios, la cotización de las Habas ha perdido los máximos alcanzados, volviendo a niveles de final de junio y julio, aunque podría tener recorrido a la baja hacia final de cosecha norteamericana en mediados de octubre.

El aceite continúa con su tendencia marcada al alza, aunque de una manera más lateral, quizás está marcando altos en estos momentos.

Previsión & tendencia de precios SEPTIEMBRE 2020

![]() Trigo

Trigo

Como hemos comentado, el trigo se está comportando de forma inversa a la estacionalidad de los precios. Con ello, la demanda sobre él es menor, y antes o después debe provocar una bajada de los precios como sucede en el interior peninsular.

Cierto es que las posibilidades de que esto suceda se reducen al mes de septiembre. Una vez esté guardado todo el cereal en Europa el espacio para su comercialización hasta nueva campaña pueda hacer que el precio se mantenga estable, al menos hasta noticias sobre las siembras y el estado de los cultivos tras ellas.

En puertos peninsulares, reventas en torno a los 190 €/tm con reposición al menos 6/8€ por encima y en el interior necesidad de venta para trigos en Duero en torno a los 172/3 €/tm Origen.

![]() Maíz

Maíz

Precios sostenidos, incluso ligeras subidas, para los disponibles provocadas por las noticias de clima en Europa y la tormenta Derecho en USA, así como por el alto ritmo de compras chinas en USA.

En puertos peninsulares los precios sobre los 176 €/tm para agosto y en torno a los 172 €/tm para septiembre/diciembre.

No encontramos mucho soporte para mayores subidas, incluso la cercanía de la recolección, ya iniciada en Andalucía y pronto en el resto de la mitad sur peninsular, pueden dar mayor liquidez al mercado y podríamos ver algo de presión bajista en las cotizaciones.

![]() Cebada

Cebada

Esperamos operaciones mas agresivas durante septiembre, sobre todo para retiradas disponibles. Quizá con poca oferta para largos plazos y sobre todo con los compradores nacionales sin interés de cubrir muy largo sus libros de posición. Parece que tenemos un mercado de pulso mensual entre compradores y vendedores que de momento se mueve en un margen de precios estrecho de 3-4 € entre los máximos y mínimos operados.

Quizá a partir de octubre, dependiendo de la agresividad del maíz y si el trigo no baja, la cebada podría subir algo su valoración

![]() Harina de Soja

Harina de Soja

A pesar de la subida de la harina de casi 15 centavos en Chicago, tenemos precios en puertos con una mínima repercusión al alza. Por un lado, el cambio €/$ más favorable, y por otro, las bases algo más bajas, flexibilizan dicha cotización.

Seguimos en un mercado muy lateral y dependiendo de la evolución final de las cosechas en EEUU así como del ritmo de operaciones semanales de ventas a China. No esperamos cambios muy drásticos en los precios netos en puerto/extractoras.

![]() Proteínas alternativas

Proteínas alternativas

Quizá con la subida de la Harina de Soja, se nota algo más de resistencia también en los precios:

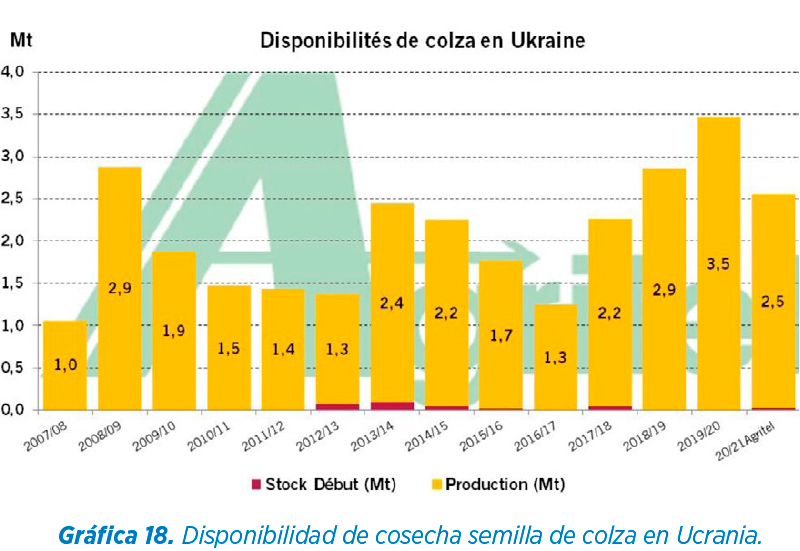

- La Colza algo más complicada, sin ofertas de barcos nuevos por parte de los extractores de norte de Europa. Un reemplazo hoy estaría por encima de los 230 €/tm puerto del norte para llegada septiembre. A este precio encontrará nula demanda.

- El Palmiste sin cambios, algo por debajo de los 160 €/tm para llegadas de septiembre hasta diciembre.

- Soluble de Maíz. Sin cambio en precios, se opera en torno a los 222 €/tm puertos para calidad Golden de importación y 237 €/tm salida de las plantas nacionales. Puede subir algo la demanda sobre él y con ello los precios el próximo mes.

- El girasol tiene un precio interesante en términos nutricionales. Se ofrecen llegadas de Girasol Decorticado con 35/36% de proteína dependiendo de puertos entre 206 y 209 €/tm lo cual lo hace muy competitivo.

El girasol nacional, de momento con disponibilidad solo en extractoras del sur, se opera en torno a los 175 €/tm disponible, pero se ofrecerá algo más bajo a medida que tengamos más zonas en producción.

Elanco y la barra diagonal son marcas registradas de Elanco o sus filiales © 2020 Elanco Animal Health, Inc. o sus afiliadas.

Fuentes de Información: USDA, Bloomberg, Agritel, StoneX, Kevin Van Trump, Grain perspectives, Reuters, CRM Agri, CME Group, Aura Commodities, Investing.com y Eurotrade Agrícola.

PM-ES-20-0025

Latinoamérica

Latinoamérica

Europa

Europa