Previsión del mercado del materias primas en octubre

DEMANDA DESDE CHINA. Ese es el principal soporte que encuentran los mercados como palanca de apoyo para comprar en futuros de materias primas.

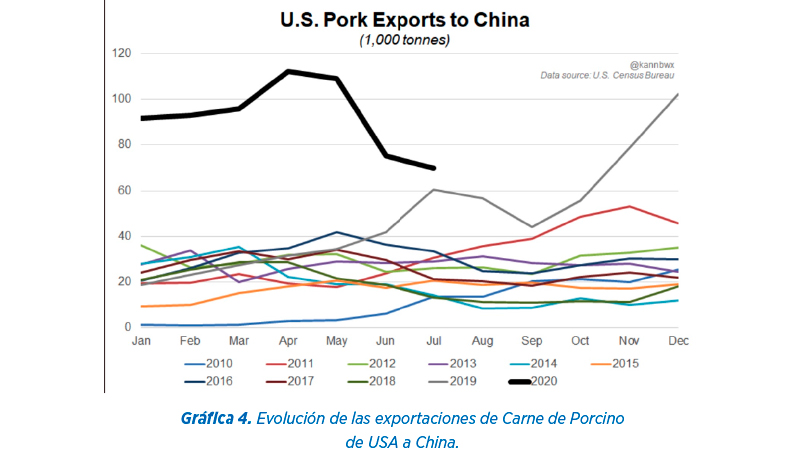

Cierto es que llevamos un mes de continuas compras diarias por parte de China tanto en maíz como en habas de soja desde EE. UU., pero, unido a los siguientes factores, han provocado una subida acumulada muy fuerte en las cotizaciones bursátiles de las commodities alimentarias.

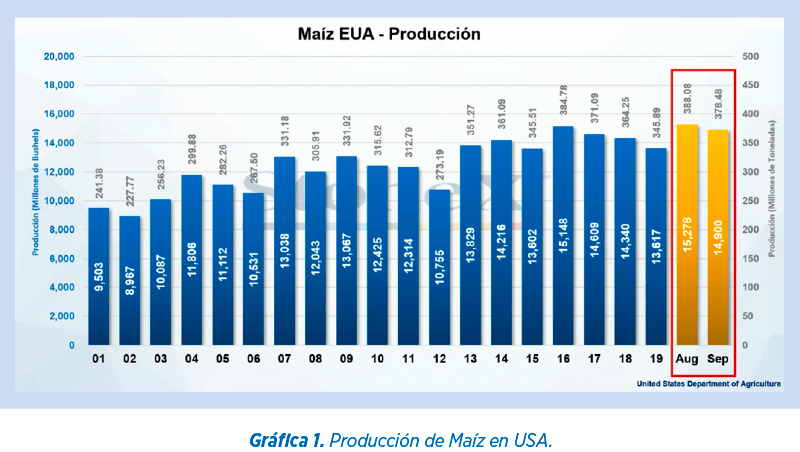

Los recortes finales en las producciones norteamericanas para los dos granos han sido noticia.

- Así como el último dato de menor cosecha de maíz también en Ucrania: 38 a 35,5 millones de tm.

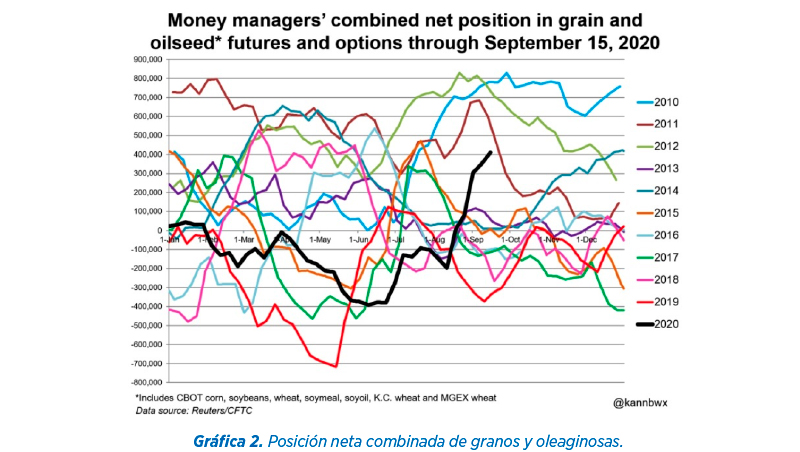

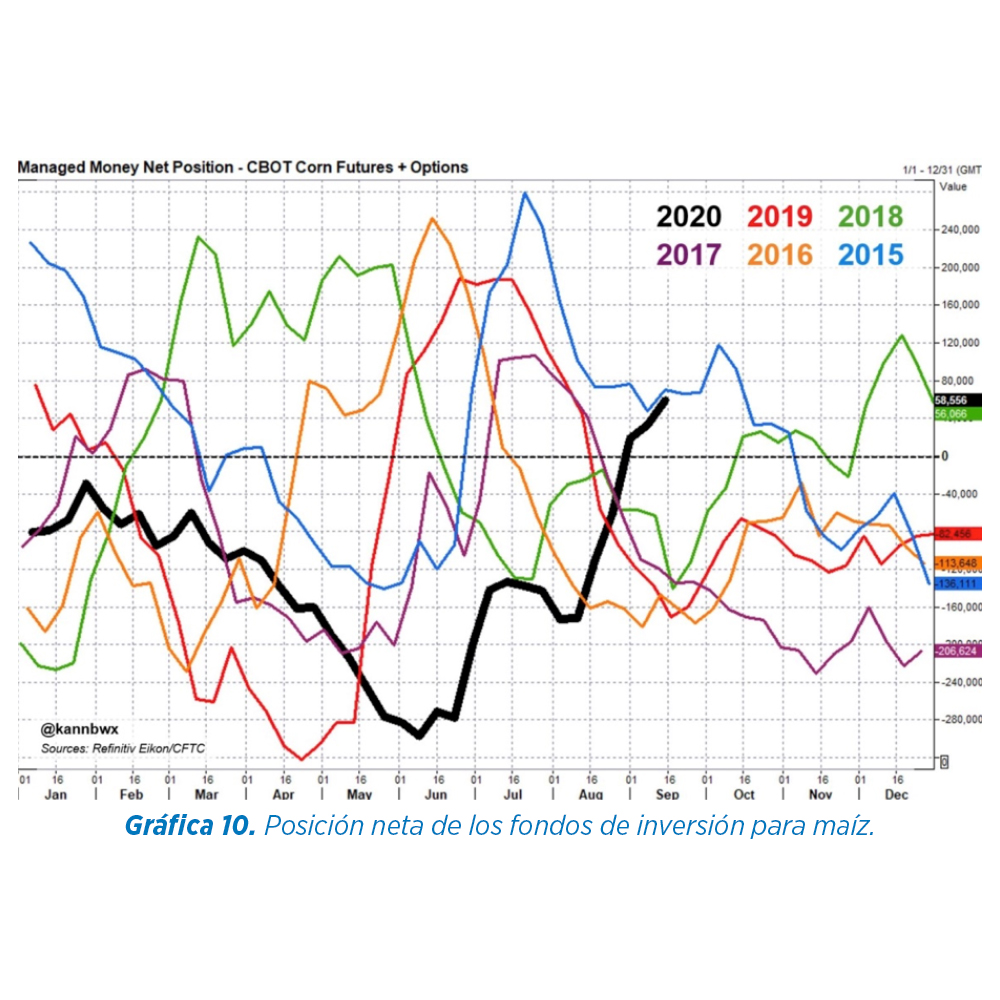

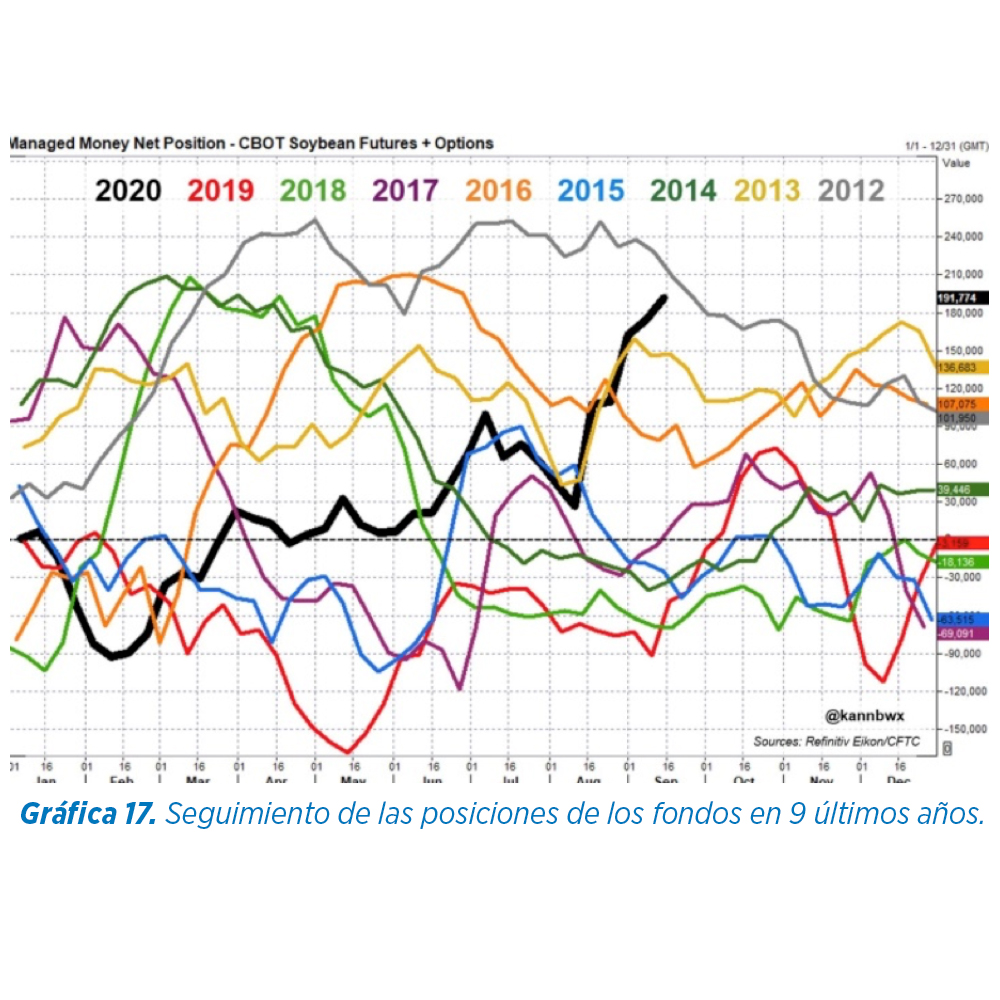

- Fundamentalmente la actividad compradora de los fondos de inversión, los cuales han dado la vuelta a todas las posiciones.

- La retención de venta por parte de los países originadores.

- Acompaña una subida reciente del petróleo y demanda sostenida de energías.

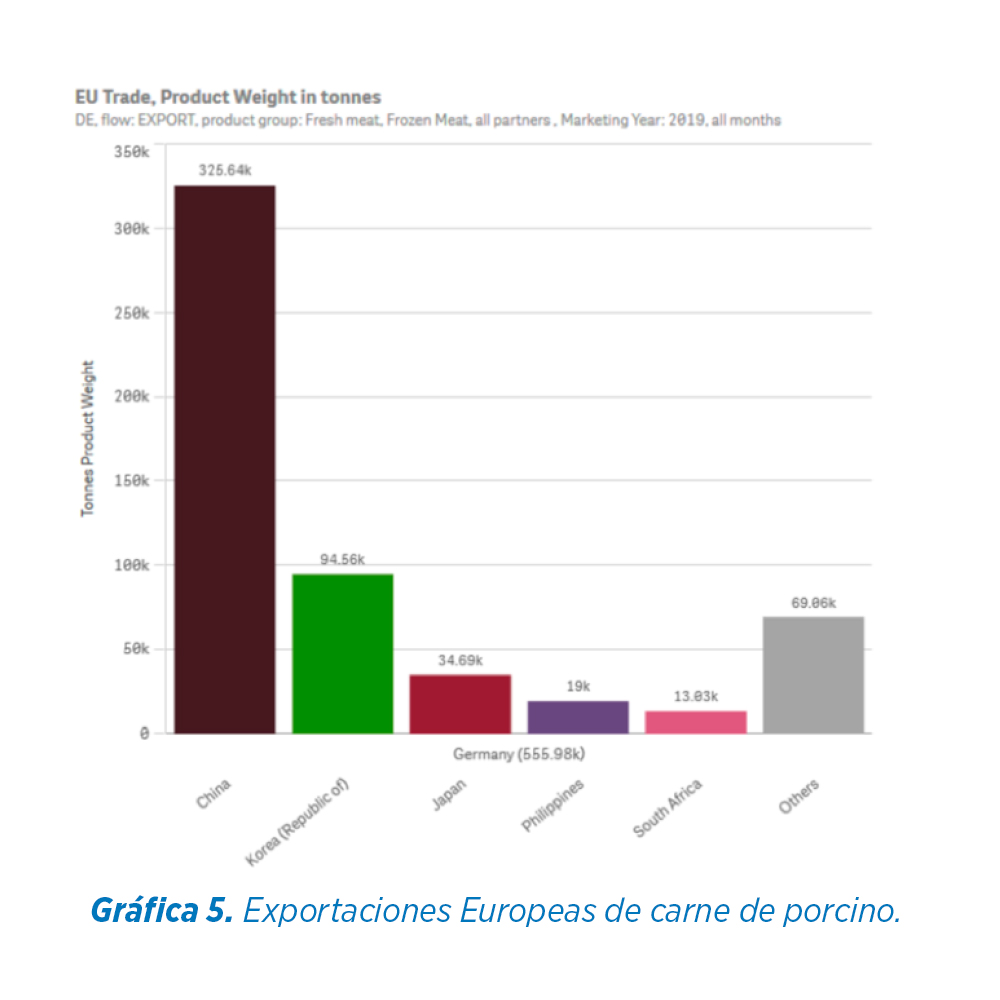

Como broche final aparece un caso de Peste Porcina en Alemania que provoca el inmediato bloqueo comercial para las importaciones asiáticas para los alimentos con origen en dicho país. Aunque debemos matizar que si se controla un cierre regional o parcial sería un caso mas cercano a los anteriores desde Polonia por la región donde está ubicado.

EEUU interpreta todo ello como noticia alcista y defiende un fuerte valor de sus productos ya que supone recuperará mayor volumen de venta a China de Carne vs Alemania.

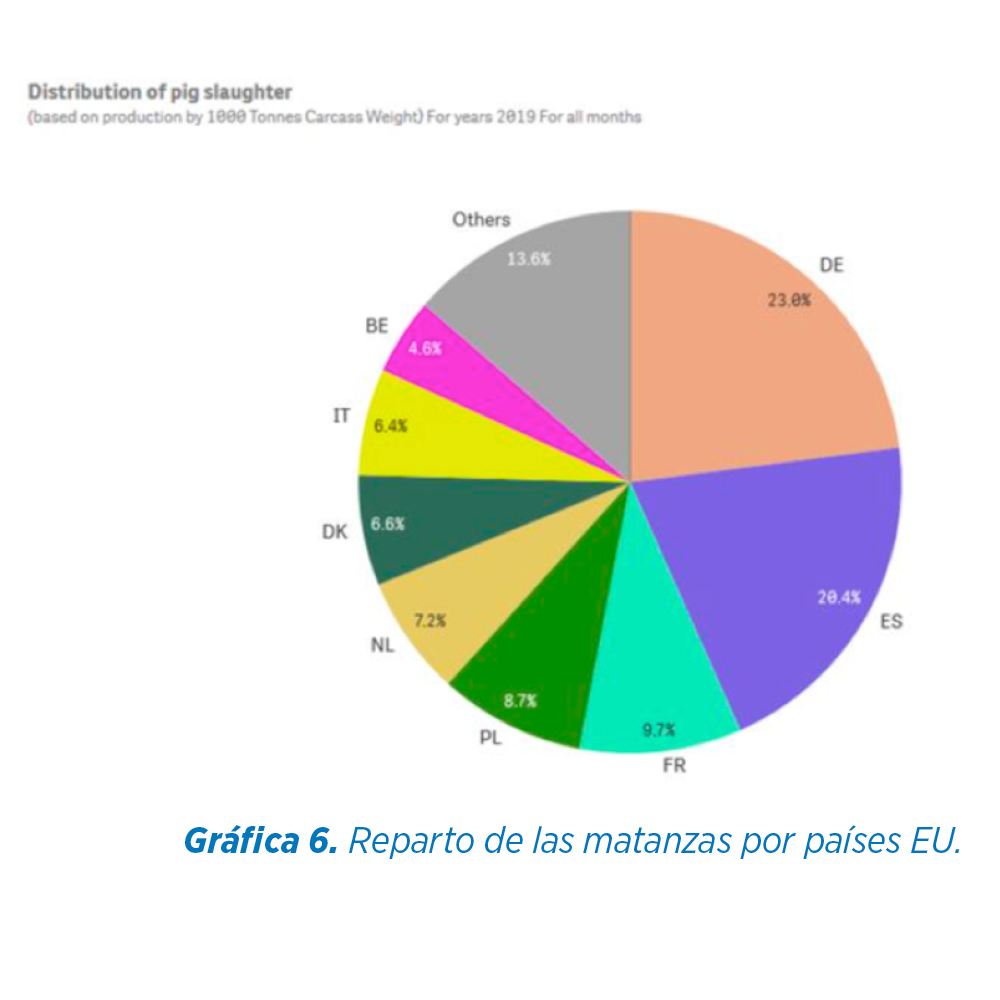

Por la capacidad productiva y exportadora, debemos pensar que España será también uno de los principales suministradores del hueco que pueda dejar el país germano.

Por otro lado, como comentamos el pasado mes, lo más importante será cómo evolucionará en España la demanda global.

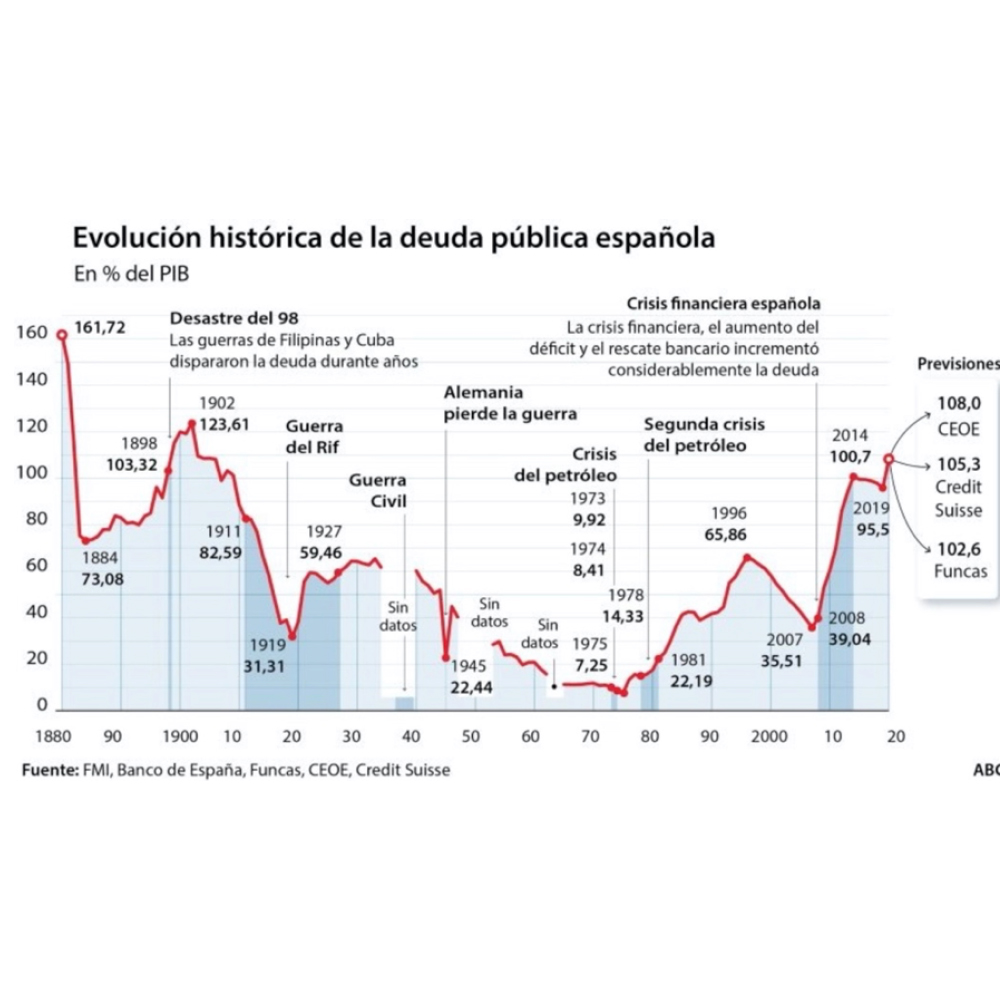

El incremento de casos de Covid 19 puede llevar a confinamientos parciales que afecten de nuevo al consumo. Pero lo más preocupante es la crisis económica, a partir de octubre entramos en un período más complicado que el vivido hasta ahora donde veremos la realidad de la crisis y el impacto en PIB, así como en riqueza de las familias y empresas comenzará a notarse de forma negativa en la demanda de consumo.

A medio plazo, la situación de Deuda Española puede pesar mucho en los factores económicos y en la inversión nacional y extranjera que sería tan necesaria para la reversión de esta situación.

![]()

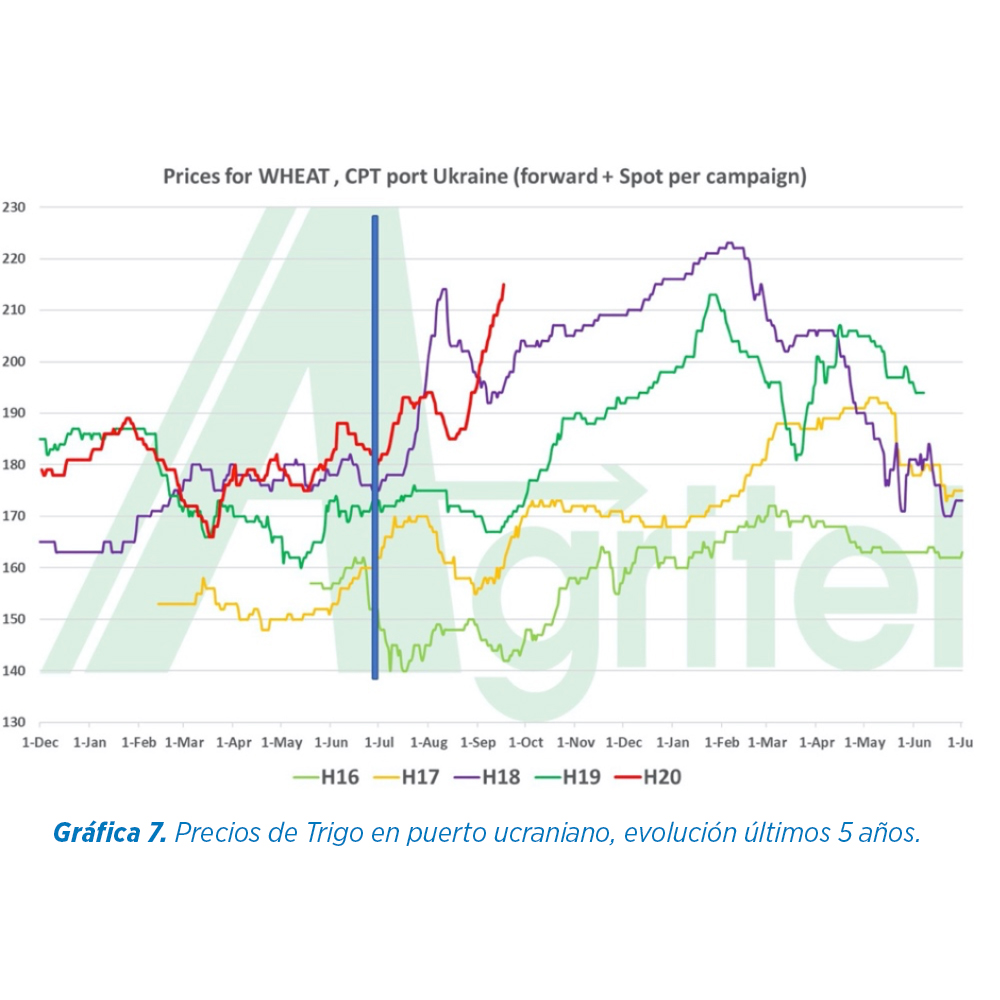

La situación global de disponibilidad sitúa al trigo ruso y ucraniano como el más competitivo internacionalmente. Lógicamente, tras exportar un volumen mayor de lo inicialmente esperado los precios en estos orígenes han subido en las últimas semanas.

- La merma de cosecha europea, en concreto Inglaterra y Francia, provoca situación de precios altos y bajas exportaciones acumuladas.

- Las altas importaciones chinas en esta primera parte de la campaña.

- Baja competitividad por los trigos de origen USA.

- Las malas cosechas australianas del pasado ejercicio.

A partir de ahora, por un lado, los altos precios lo han hecho poco competitivo vs otras materias primas y por otro, el consumo global descenderá.

También estamos a un mes de la llegada de cosecha australiana con más de 28 millones de tm.

Argentina estabiliza la situación de producción tras las lluvias recibidas en las zonas de producción.

La fuerte subida del complejo de soja puede darle valor al alza a los precios del trigo y de hecho en las últimas dos sesiones ha recuperado el precio en chicago la bajada acumulada de los últimos días, que parecía un cambio claro de tendencia. Como vemos en la sesión que escribo hoy, la fuerte bajada se produce corrigiendo la cotización y confirmando la volatilidad especulativa en estos momentos.

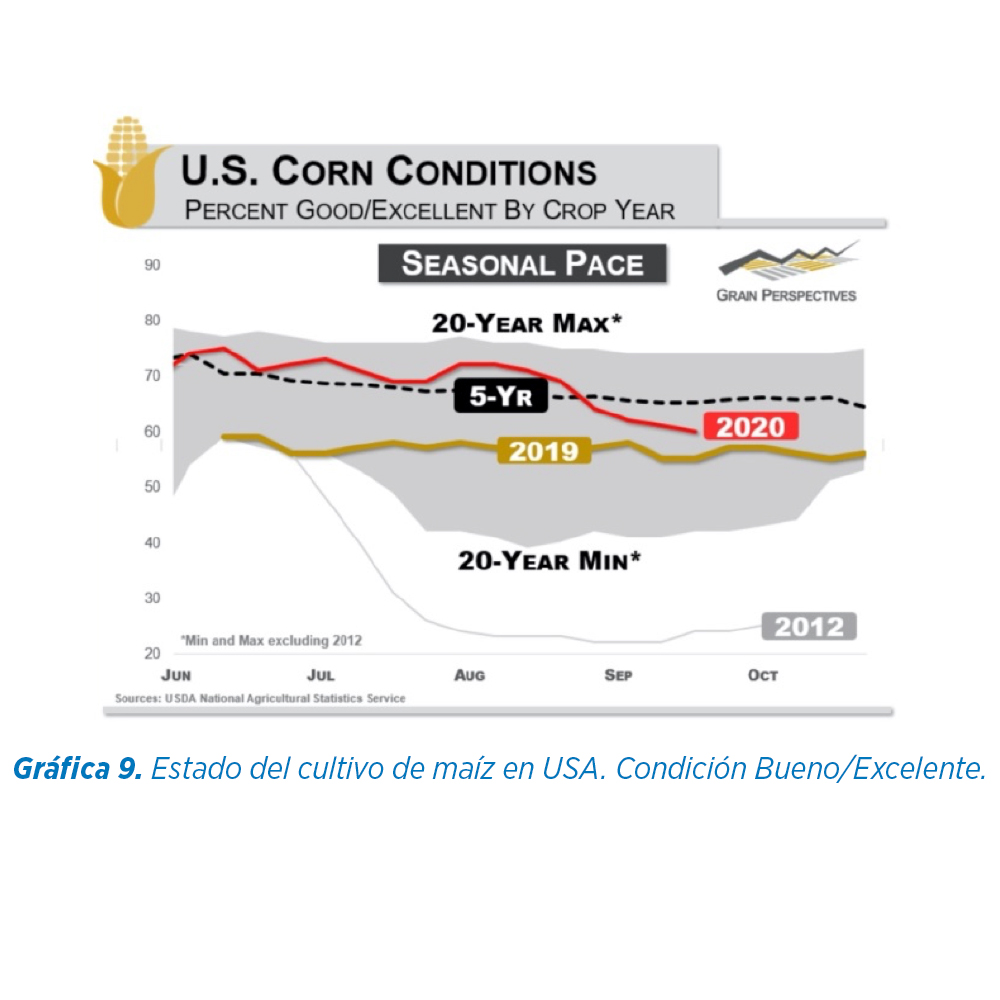

Las noticias de pérdidas de cosecha en EEUU y Ucrania se suman a las pérdidas en condición bueno/ excelente en Francia, pero no son suficientes para explicar totalmente la subida en futuros de Chicago.

- China continúa realizando compras en EUA y parece puede continuar las próximas semanas y se acerca ya el mes de octubre en el que se inician las tareas de recogida de todo el hemisferio norte y con ello fuerte disponibilidad de volumen en el mercado físico.

- Cierto es que los precios en Brasil han subido más que en otros orígenes lo cual está provocando recompras en puertos de destino para cubrir posiciones vendidas y reduciendo las llegadas físicas inicialmente previstas y tan contractuadas, como por ejemplo en España.

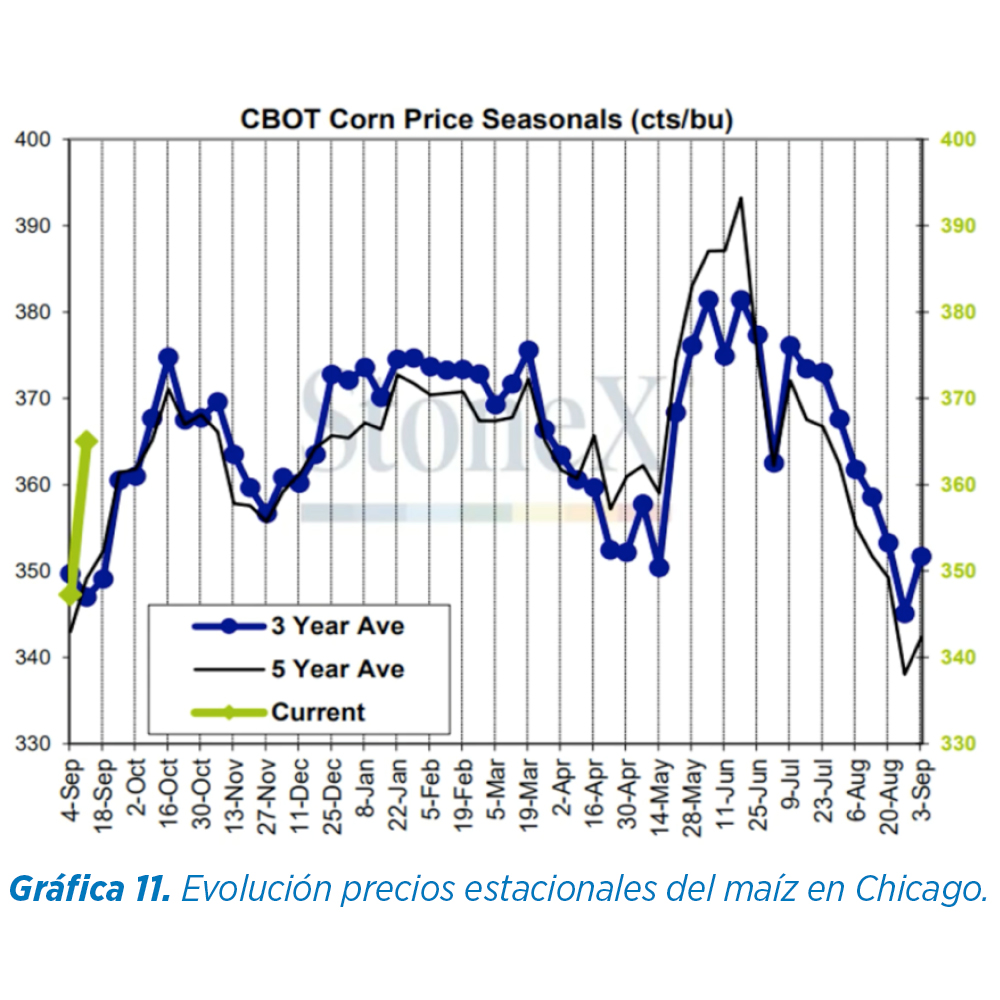

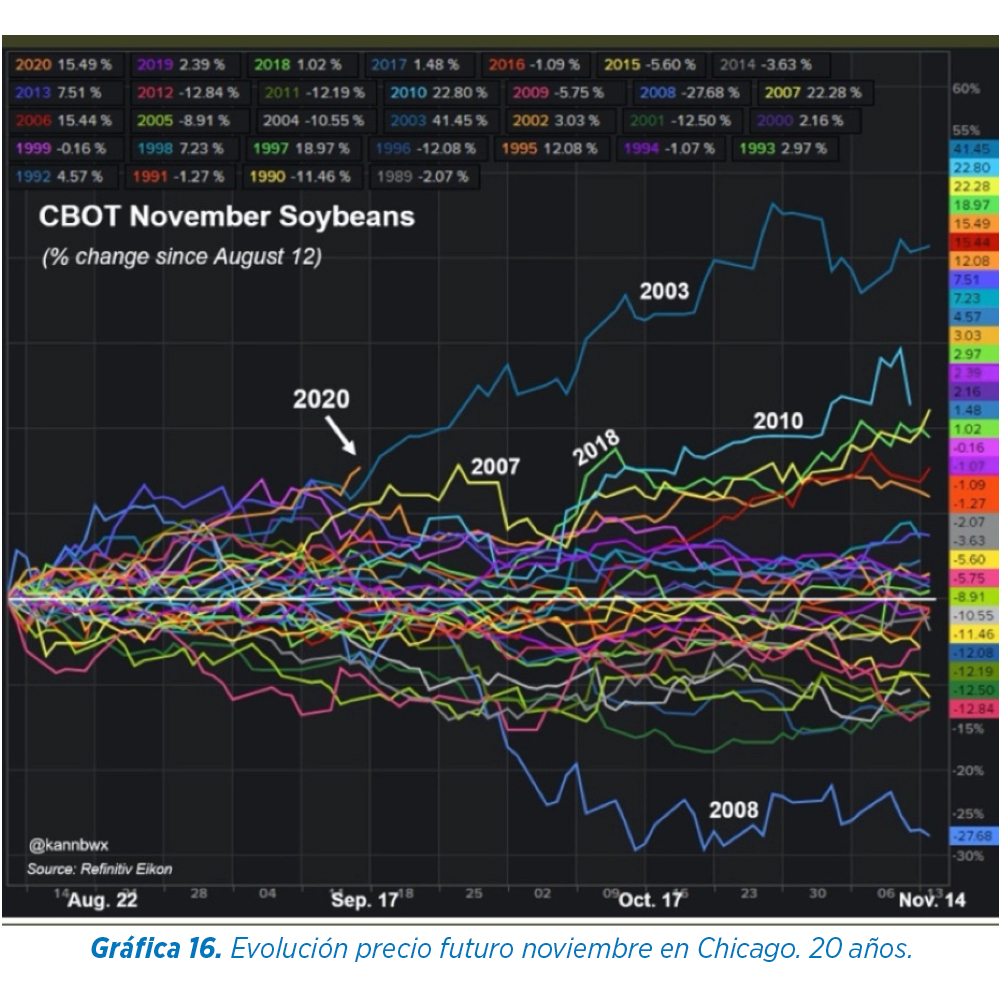

Sobre todo, el cambio en las posiciones compradoras en fondos de inversión es lo que ha provocado un cambio de tendencia en los precios, llegando como en otras materias primas a situarse estacionalmente de una forma completamente invertida.

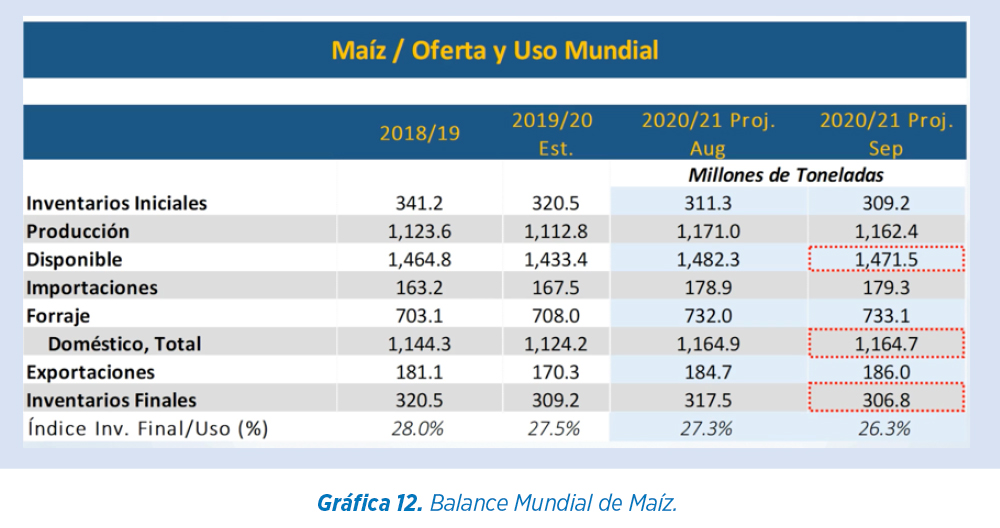

Aunque se reduce la oferta mundial, como vemos el balance no queda muy tensionado como para que las subidas hayan sido tan fuertes.

El balance de cebada sigue siendo muy holgado, de los 13,5 millones de tm que tenemos en España disponibles en la presente campaña, será difícil lleguemos a consumir 9,5 millones.

Para ello los precios del interior en los almacenes deben estar y están siendo los más competitivos, pero deben continuar siéndolo.

Cierto es que, con las subidas de todos los mercados exteriores, los cereales nacionales se verán arrastrados al alza de nuevo, siendo el recorrido por el momento en torno a 3/5 €/tm a mayores de los 6/8 que ya lleva acumulados en el último mes.

Las posiciones compradas por el mercado de consumo son relativamente cortas y la fabricación continúa cerrando mensualmente sus necesidades, también en parte porque el comercio a pesar de seguir dando parte de liquidez al mercado tras la retención de venta del agricultor no abunda en general la oferta fluida y sobre todo para períodos más largos de entrega.

![]() Soja

Soja

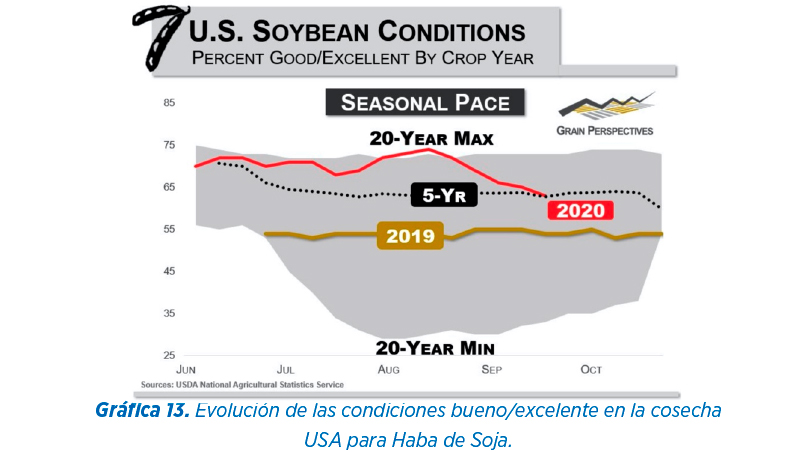

Tras la tormenta Derecho y el clima seco en USA, como vemos en el gráfico la estimación de cosecha americana ha sido revisada a la baja en su condición bueno/excelente, situándose en la media de 5 años y a pesar de la penalización que supone la cosecha pasada.

Estamos relativamente cerca del inicio de la recolección por ello estimamos que los cambios futuros serán poco significativos en las estimaciones finales del USDA.

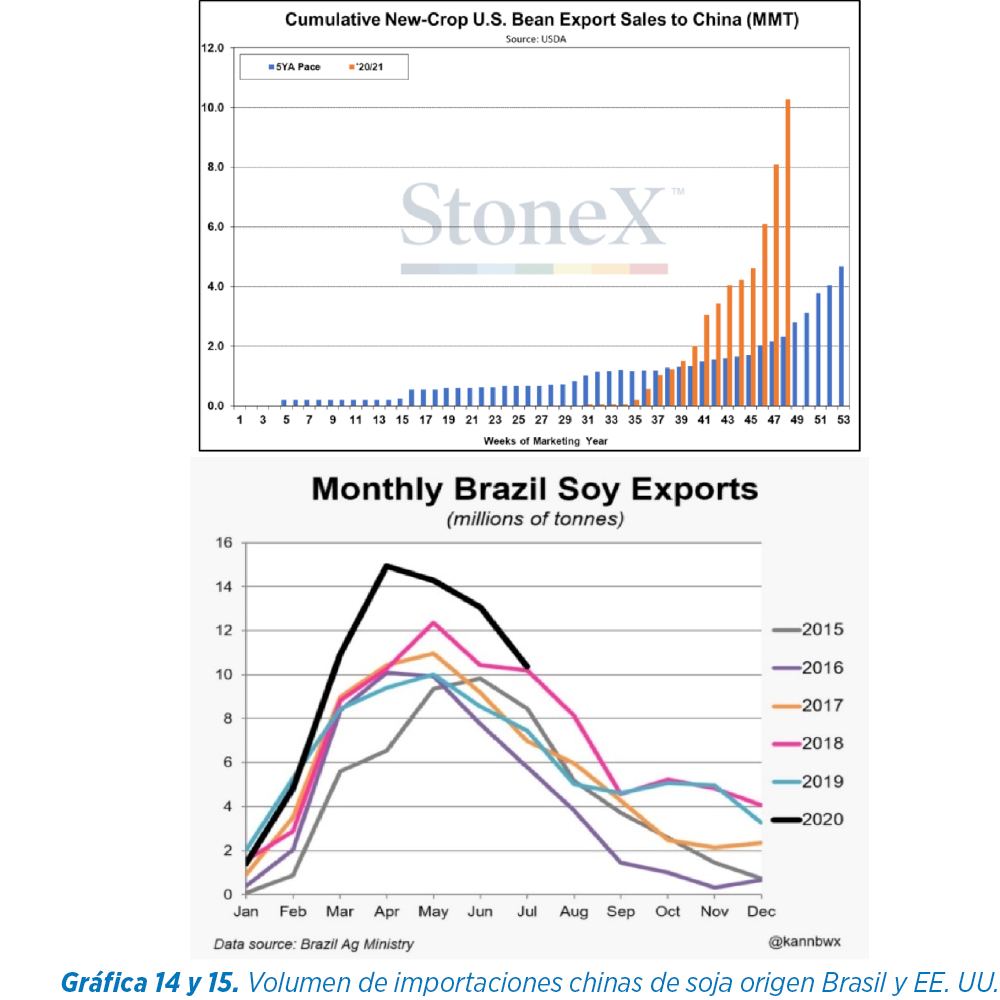

En cuanto a la demanda como comentamos al principio, China continúa realizando cierres diarios ya para embarques de nueva campaña y el volumen contratado acumulado es espectacular, sobre todo teniendo en cuenta que ya fueron record las compras que realizó en Brasil.

Los fondos también entran con mucha fuerza en el mercado sojero y como vemos en el gráfico estamos en la mayor subida de precio de habas en los últimos 20 años.

Los aceites arrastrados por la subida de petróleo, y sobre todo por el aceite de palma que vuelve a tocar máximos de este año, también han trasladado presión al alza al precio de las habas de soja.

Previsión & tendencia de precios OCTUBRE 2020

![]() Trigo

Trigo

Continúa la escalada y seguimos pensando que puede ser especulativa y que bajará más adelante, de momento los precios de reemplazo en puertos suben por encima de los 205 €/tm y las reventas de comercio se sitúan en los 201/202 €/tm.

En el interior los precios sufren menos impacto por el momento, pero los trigos de zonas productoras y excedentarias como Burgos y Palencia calculan para llegar a consumo de litoral. Seguramente en los próximos días continuemos viendo subidas.

Además la competitividad en formulación irá mejorando en los caso de los trigos que tengan un diferencial de proteína alto vs las cebadas fundamentalmente.

![]() Maíz

Maíz

Termina esta semana con el precio en puertos al alza, no consiguiéndose ofertas por debajo de 180 €/tm para disponible y poco descontado ese precio hasta final de año.

La cosecha nacional avanzando ya en Extremadura con precios no inferiores a 186 €/tm salida en la zona y esperando ya recolección en zona Jarama y Valladolid. En octubre comienza la gran zona productora en León y las ofertas de principio de semana en torno a 175 €/ tm salida para nov/ene desaparecen tras la tensión internacional de precios.

Quizás no es una excepción que el maíz también nos parezca ha sufrido una subida muy técnica y que está sobrevalorado por las posiciones más especulativas. Debería estabilizarse en un rango medio entre los mínimos vistos en puerto de 168 €/tm y los 180 € de estos días.

![]() Cebada

Cebada

Mientras no ceda el mercado exterior los precios de la cebada pueden tener aún un recorrido.

Ahora bien, con el balance que hemos comentado en algún momento aflorará el stock tan elevado y podemos ver descensos importantes.

Aparecerán los nervios por parte de los originadores, aún queda tiempo por delante para que se produzcan momentos de liquidación habituales de cierta importancia.

![]() Harina de soja

Harina de soja

Las fuertes subidas provocadas por las noticias maximizadas por los fondos especuladores y sus compras. Las unimos con las dudas iniciales de como desarrollará el clima en Sudamérica para las siembras de soja en esa zona, han provocado que los precios de la harina hayan subido de los 320 €/tm de alta proteína en puertos hasta los 375 €/tm que hoy calcula.

Lo más extraño es que las bases no hayan corregido a la baja, aunque las bases van bastante relacionadas con el origen Argentina y la situación en dicho país requiere de momento mantenerlas fuertes.

Entendemos está sobrevalorada pero de momento puede mantenerse firme una temporada sobre todo hasta que las noticias en Brasil vayan siendo positivas.

![]() Proteínas alternativas

Proteínas alternativas

Tras el fuerte repunte de la harina de soja, los reemplazos todos al alza:

- Es complicado encontrar liquidez en Europa para barcos nuevos, estando la reposición claramente por encima de los 255 €/tm puerto del norte. De momento poco interés comprador, pero irá entrando en fórmulas con la soja tan alta.

- El Palmiste demandado en China también sube su reposición por encima de los 179 € para llegadas de Nov en adelante. 174 €/tm a partir de Junio.

- Soluble de Maíz. También ha subido hasta los 238 €/tm en puertos para el Golden de importación, gana competitividad en la formulación y subirá la demanda sobre este producto.

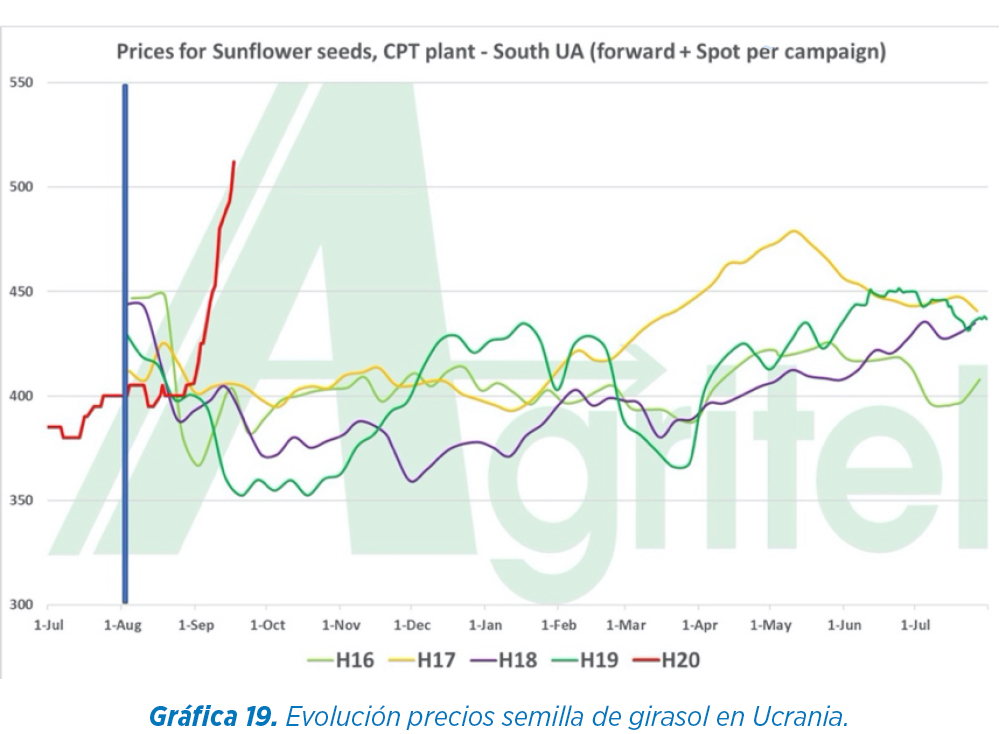

- El complejo del girasol también se ha complicado mucho. En los orígenes rusos los precios han subido más de 30 €/tm, están esperando compras chinas y de momento se complican. Los precios para Harina de Baja proteína nacional también suben por encima ya de los 185 €/tm en las extractoras.

Elanco y la barra diagonal son marcas registradas de Elanco o sus filiales © 2020 Elanco Animal Health, Inc. o sus afiliadas.

Fuentes de Información: FMI, Banco de España, Agritel, StoneX, Kevin Van Trump, Grain perspectives, Reuters, CRM Agri, CME Group, Investing.com y Eurotrade Agrícola.

PM-ES-20-0026

Latinoamérica

Latinoamérica

Europa

Europa