¿Cómo nos encontraremos el mercado de materias primas en junio?

Inicio de una fuerte crisis económica- España récord histórico de cosecha de cereales

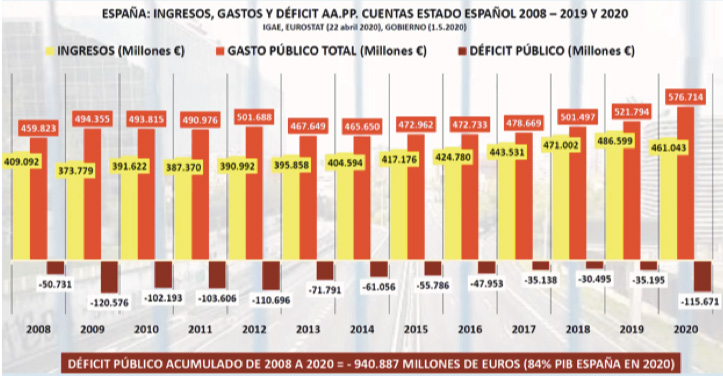

España se enfrenta a una crisis financiera con cifras de depresión económica realmente impactantes:

![]() Descenso del PIB, que nadie duda va a ser superior al -10%.

Descenso del PIB, que nadie duda va a ser superior al -10%.

![]() Podríamos alcanzar el mayor número y porcentaje de parados de la historia en el 2º semestre del año.

Podríamos alcanzar el mayor número y porcentaje de parados de la historia en el 2º semestre del año.

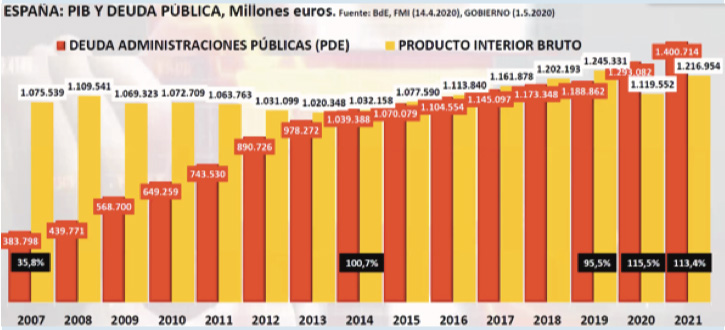

![]() El gobierno llegará a endeudar al país hasta el 115%, si sumamos nuestro pasivo nos vamos al 141%.

El gobierno llegará a endeudar al país hasta el 115%, si sumamos nuestro pasivo nos vamos al 141%.

(países del norte de Europa tienen deuda mucho más controlada: Alemania 59,8%, Países Bajos 48,6%, Suecia 35,1% o Dinamarca 33,2%)

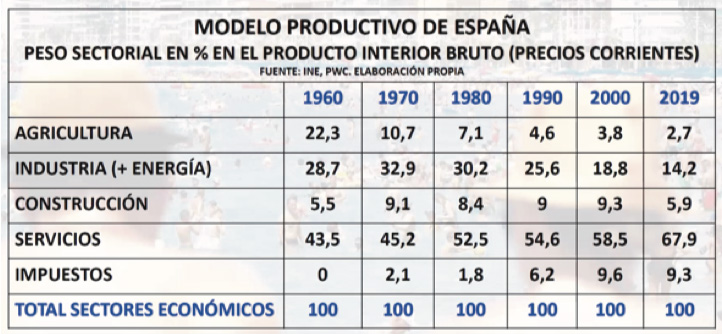

Uno de nuestros principales problemas lo genera nuestro modelo productivo. En el cuadro podemos ver cómo la Agricultura e Industria han ido perdiendo peso en nuestra generación de PIB. En circunstancias como la actual, se ve fuertemente nuestra debilidad al depender tanto del sector servicios.

Posiblemente estemos mejor preparados para recuperar la actividad con mayor celeridad que en otras crisis del pasado, pero dependemos mucho del endeudamiento.

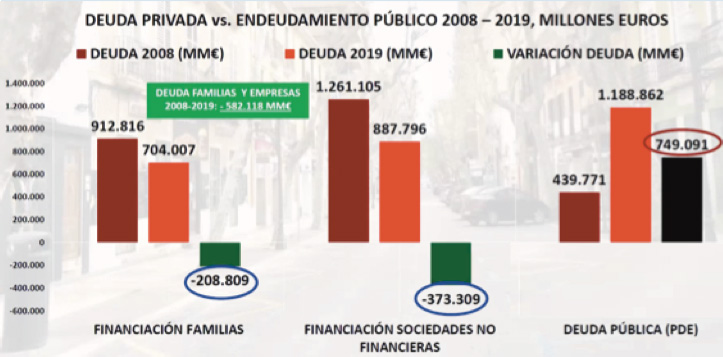

![]() La capacidad de ahorro de las empresas y familias ha sido superior a la crisis de 2007.

La capacidad de ahorro de las empresas y familias ha sido superior a la crisis de 2007.

![]() Quizá haya más dudas en cuanto a esa capacidad para Pymes y Autónomos.

Quizá haya más dudas en cuanto a esa capacidad para Pymes y Autónomos.

![]() El problema grave lo tenemos con la deuda pública.

El problema grave lo tenemos con la deuda pública.

No hay un plan estructurado para reducir esa deuda.

![]() Europa no nos dará más oportunidades si no comenzamos a reducirla.

Europa no nos dará más oportunidades si no comenzamos a reducirla.

Como todo tiene una explicación, debemos entender que España lleva 20 años gastando más que lo que produce e ingresa. Lógicamente, la situación no va a ser eterna y los planes para el corto plazo, de momento, agravan mucho más la situación a día de hoy. El peor problema es que no tenemos consciencia ni motivación para ello.

Fundamentalmente, como vemos, el crecimiento de la deuda pública nos está claramente estrangulando.

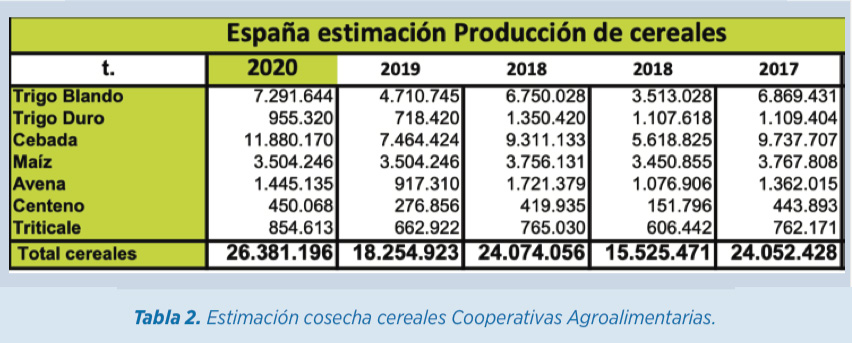

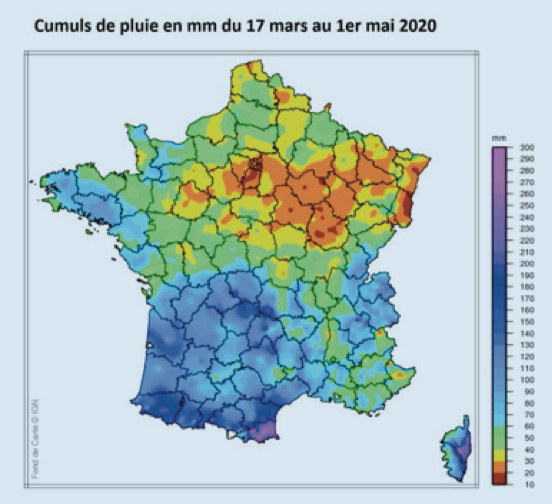

España ha tenido esta campaña unas condiciones difícilmente mejorables para el desarrollo del cultivo de cereales.

![]() El período de siembra de otoño (quizás algo tardío para el trigo), el invierno suave y sobre todo una primavera con lluvia generosa y bien repartida, así como unas excelentes temperaturas, van a permitir que los rendimientos sean espectaculares y tengamos un volumen total de recolección muy superior al anterior récord histórico.

El período de siembra de otoño (quizás algo tardío para el trigo), el invierno suave y sobre todo una primavera con lluvia generosa y bien repartida, así como unas excelentes temperaturas, van a permitir que los rendimientos sean espectaculares y tengamos un volumen total de recolección muy superior al anterior récord histórico.

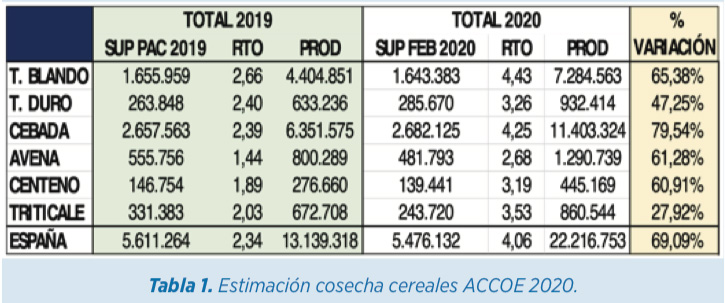

Hay diferencias importantes entre las estimaciones de producción que publican Cooperativas, Asociación de Comerciantes y casas privadas internacionales. Quizá la más razonable y con la que podríamos calcular nuestros balances sería la de ACCOE.

Si se llegan a confirmar los rendimientos más altos que han publicado las cooperativas hablaríamos de un crecimiento casi del 10% de producción total sobre el récord anterior e incrementos porcentuales espectaculares en las comparativas con las medias y con el año pasado.

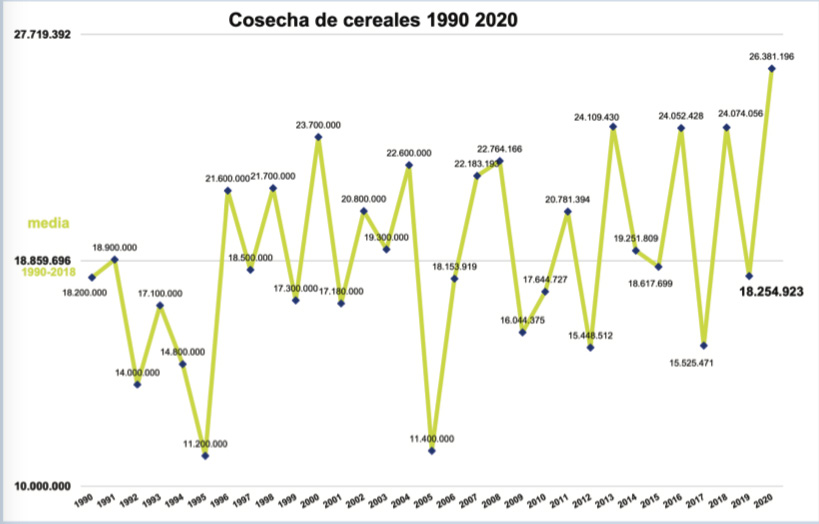

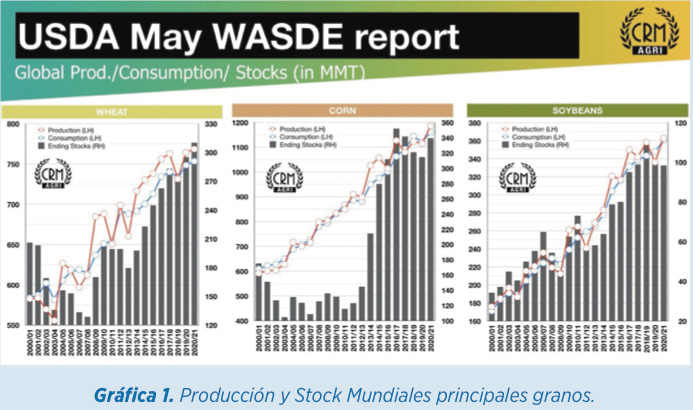

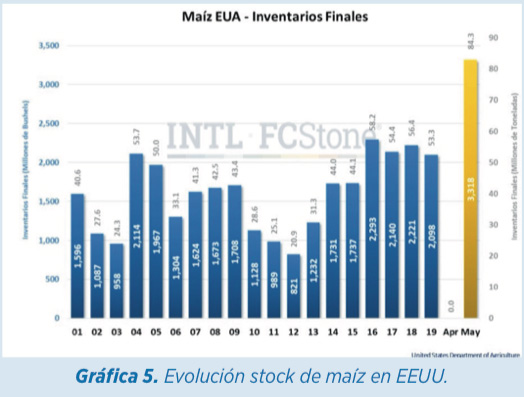

A nivel mundial estimamos producciones también récord una vez más, también con demanda creciente cada año. Me gustaría resaltar el incremento estable de los stock de producción mundiales, si nos fijamos en las columnas de los gráficos vemos un peldaño muy consolidado desde la cosecha 13/14 que nos amortigua posibles defectos mundiales que puedan producirse.

![]() También es cierto que las producciones desde esos años no están sufriendo graves problemas climatológicos que generen descensos productivos y tensionen de forma violenta los precios mundiales.

También es cierto que las producciones desde esos años no están sufriendo graves problemas climatológicos que generen descensos productivos y tensionen de forma violenta los precios mundiales.

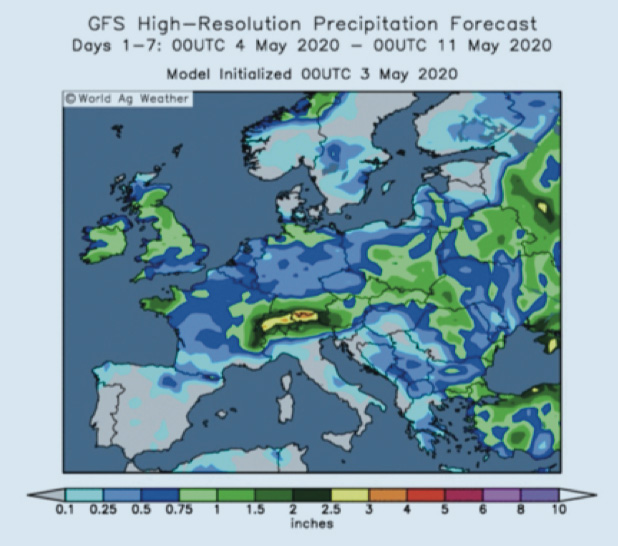

Continuamos vigilando la evolución del clima en Europa. Las lluvias generalizadas en el sur y este del continente seguro que permiten mejorar las condiciones de cultivo que teníamos a finales de abril.

Tenemos dudas de que puedan llegar a recuperarse a niveles de rendimiento para llegar a la media de producción de los últimos años, por lo cual los balances Europeos que ahora reflejan una menor producción de 13 millones de Tm podrían llegar a ser menores.

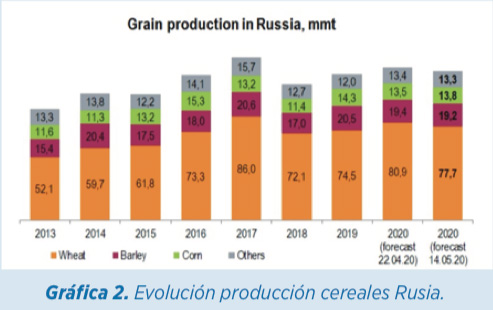

Rusia, siendo uno de los principales países exportadores y que más nos afecta en nuestra configuración de precios, ha publicado también un descenso de -3 millones de tm la pasada semana.

Sin embargo, en el norte del continente está lloviendo muy poco durante el mes de mayo, las zonas mas al norte de Francia y de Alemania sí que parece que vayan a tener serias mermas en el rendimiento los cereales.

![]() El clima para Centro-Europa no anuncia de momento mejora en las precipitaciones. En consecuencia, se puede estropear un porcentaje muy importante de trigo de calidad panificable.

El clima para Centro-Europa no anuncia de momento mejora en las precipitaciones. En consecuencia, se puede estropear un porcentaje muy importante de trigo de calidad panificable.

Incluso estos países pueden demandar productos fibrosos o cereales minoritarios de los países que tenemos buenas producciones.

El precio del Trigo, posiblemente, se va a mantener al menos en el entorno europeo en un nivel diferencial muy elevado con respecto a otros cereales como el Maíz, Cebada en España, Avena, Triticale o Centenos.

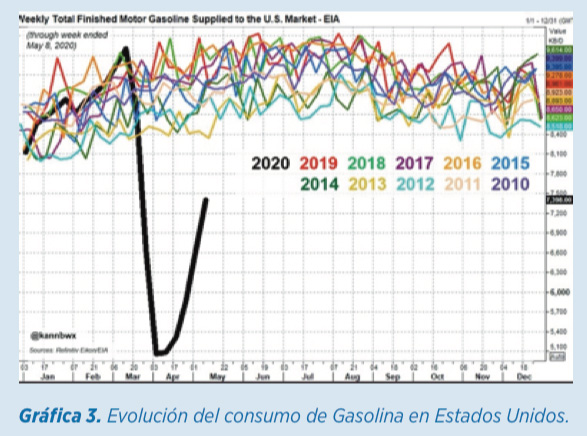

Estamos viendo ya una clara recuperación de los consumos de gasolina en los países que van recuperando la actividad económica, como Estados Unidos y Europa.

El parón de consumo debido al Coronavirus en Estados Unidos ha provocado una menor producción de Ethanol, lo que repercute en una mayor disponibilidad de Maíz que podemos cifrar en 20 millones de tm en su país.

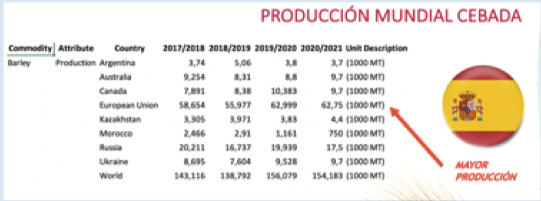

A nivel mundial las producciones de Cebada parecen muy estables. Quizá alguna perdida en Rusia y Canadá compensadas con Kazakhstan y Australia.

![]() Vemos a la UE con una estimación similar a la pasada campaña de 63 millones, pero este dato de USDA no contempla el fuerte crecimiento que esperamos para España. Por lo que podemos llegar a ver hasta 3 millones más de tm de producción.

Vemos a la UE con una estimación similar a la pasada campaña de 63 millones, pero este dato de USDA no contempla el fuerte crecimiento que esperamos para España. Por lo que podemos llegar a ver hasta 3 millones más de tm de producción.

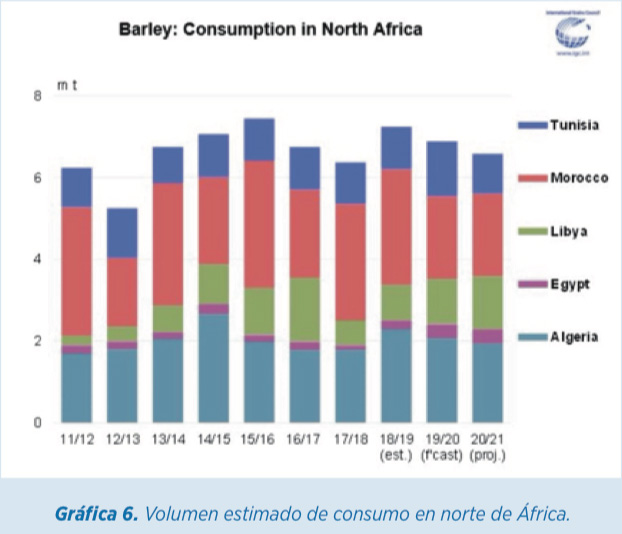

Se inician ya labores de recolección en el sur peninsular esta semana y comenzaremos a comprobar rendimientos. Las necesidades de los países importadores del norte de África van a ser ligeramente inferiores al año pasado, se esperan volúmenes similares a la media de los últimos años.

![]() Soja

Soja

Con los stock confortables y los volúmenes de producción sudamericanos ya comentados, 52 millones Argentina y 124 Brasil, ahora nos encontramos en proceso de siembra USA, ya con un 55% de avance y con buen clima para las tareas restantes.

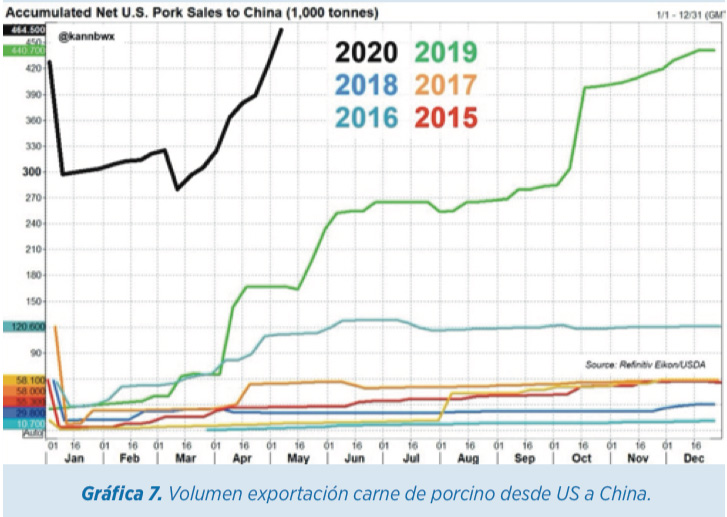

La clave en Soja es la posible recuperación de producciones de China para porcino tras dos años de recesión debido a la PPA. De momento las importaciones de carne de cerdo continúan en volumen máximo.

Clave, por ello, el cumplimiento por su parte de los acuerdos comerciales establecidos con EEUU.

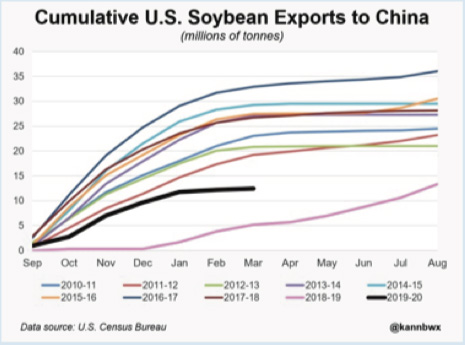

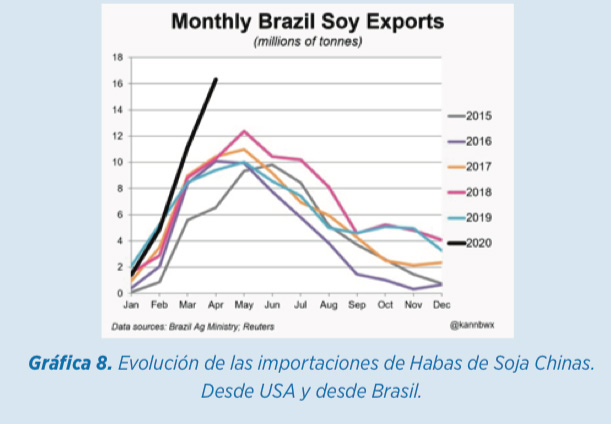

Como vemos en los gráficos, de momento China está comprando mayoritariamente en Brasil en estos primeros meses de 2021.

Lo más importante a vigilar a partir de finales de junio será la evolución del clima en Estados Unidos para el desarrollo de los cultivos durante julio y agosto.

Previsión & tendencia de precios JUNIO 2020

![]() Maíz

Maíz

En España los precios de maíz se encuentran condicionados por el precio internacional. En este momento la importación está asumiendo un arancel de casi 11 €/tm, por lo que el precio de reemplazo no puede bajar, quizá solamente veamos descuentos puntuales bajo ese nivel.

Por períodos, hoy el precio está en 177 €/tm junio, 170 €/tm agosto-diciembre y 171 €/tm para enero-mayo 2021.

![]() Trigo

Trigo

Las ofertas de precio de trigo de importación para agosto-diciembre se mantienen en torno a los 185€/tm puerto peninsular, sin embargo, el trigo nacional está ofreciéndose salida de zonas productoras en torno a 177€/tm para el mismo período, pudiendo incluso bajar algo más siempre que la oferta de cebada lleve el precio más abajo aún.

![]() Cebada

Cebada

La caída de precios acumulada genera dudas de parada de tendencia bajista pero quizá aún tenga recorrido, ya que el volumen de producción tan elevado puede llevar los precios salida de campo a niveles de cálculo para exportar. De momento las operaciones más bajas para nueva cosecha no han cedido de 150 €/tm origen y el cálculo de exportación iría hasta los 135€/tm salida de zonas productoras.

![]() Soja

Soja

De nuevo tenemos los precios en bajos previos a la subida provocada por el Coronavirus. Chicago en mínimos y un cambio €/$ que fluctúa en un rango muy estrecho sin definir una tendencia en ningún sentido. Las bases con este escenario se mantienen altas comparadas con el histórico de precios de este mes de mayo o junio. El recorrido bajista pensamos que es muy limitado. A partir de julio entraremos en Weather Market climatológico en USA según como evolucionen los cultivos.

![]() Proteínas alternativas

Proteínas alternativas

Como esperábamos, las bajadas de precios de las proteínas alternativas se han producido y continuarán hasta encontrar su nivel competitivo en las formulaciones.

![]() La harina de Colza baja desde los techos vistos en Tarragona en 300€/tm largos y situándose de momento en 260 €/tm puertos del norte. Para nueva cosecha también se ofrece 225€ /tm desde agosto hasta octubre.

La harina de Colza baja desde los techos vistos en Tarragona en 300€/tm largos y situándose de momento en 260 €/tm puertos del norte. Para nueva cosecha también se ofrece 225€ /tm desde agosto hasta octubre.

![]() La harina de Palmiste baja desde los 196€/tm a los actuales 172€/tm en puertos y hablamos para agosto/diciembre de 156€/tm. Un nivel mucho mas atractivo sobre todo para la fabricación cerca de puertos importadores.

La harina de Palmiste baja desde los 196€/tm a los actuales 172€/tm en puertos y hablamos para agosto/diciembre de 156€/tm. Un nivel mucho mas atractivo sobre todo para la fabricación cerca de puertos importadores.

![]() Soluble de Maíz. Llegó a operarse por encima de los 275€/tm en plantas de producción nacional y en puertos por encima de los 265€/tm. Ahora estamos trabajando ofertas en torno a los 230€/tm para el período agosto/diciembre.

Soluble de Maíz. Llegó a operarse por encima de los 275€/tm en plantas de producción nacional y en puertos por encima de los 265€/tm. Ahora estamos trabajando ofertas en torno a los 230€/tm para el período agosto/diciembre.

![]() La única proteína que no se mueve de momento de precio es el Girasol, pero cierto es que subió más tarde que las anteriores, y estamos pensando ya en la oferta de pipa nacional y la disponibilidad por zonas en función de la producción de las extractoras.

La única proteína que no se mueve de momento de precio es el Girasol, pero cierto es que subió más tarde que las anteriores, y estamos pensando ya en la oferta de pipa nacional y la disponibilidad por zonas en función de la producción de las extractoras.

En general seguimos siendo bajistas para este grupo de productos.

![]() Productos fibrosos

Productos fibrosos

Continuamos con mucho pasto en campo, en consecuencia las ventas de pienso extensivo están absolutamente paradas.

![]() Además, la bajada de precio de la Cebada y de la Cáscara de Soja va a reducir el interés en fórmulas por Salvados de Trigo, Harinas de Girasol, Paja de Cereal, alfalfa u otras fibras.

Además, la bajada de precio de la Cebada y de la Cáscara de Soja va a reducir el interés en fórmulas por Salvados de Trigo, Harinas de Girasol, Paja de Cereal, alfalfa u otras fibras.

Elanco y la barra diagonal son marcas registradas de Elanco o sus filiales © 2020 Elanco Animal Health, Inc. o sus afiliadas.

Fuentes de Información: PWC, INE, Expansión, Gobierno de España, FMI, ACCOE, Coop. Agroalimentarias, USDA, Reuters, International Grain Council, CRM Agri, FC Stone, CME Group, Grain Perspectives y Eurotrade Agrícola.

PM-ES-20-0022

Latinoamérica

Latinoamérica Europa

Europa